Az amerikai tőzsdei híradások hetek óta a folyamatos új indexcsúcsokról szólnak. Mindeközben más-más okokból 2017 és 2018 két nagy technológiai nyertesének, az Amazonnak és a Cisconak kezd egyre rosszabb éve lenni az idei. Mai írásunk azt mutatja be, hogy milyen fundamentális hatásokra és miképp vált pár hónap alatt a két korábbi nyertes egyre inkább vesztessé a tőzsdén.

Az amerikai részvényindexek szinte az egész idei évet emelkedéssel töltötték. A hegymenetet csak a májusi és augusztusi kereskedelmi háborús csatazaj törte meg időlegesen. Az október eleje óta tartó, és jelenleg is zajló emelkedési hullámban már sokadszor zártak életük csúcsán a vezető USA tőzsdeindikátorok. A múlt héten megmutattuk, hogy az egész piac két legnagyobb súlyú papírja, az Apple és a Microsoft milyen döbbenetesen nagyra nőttek, és hogy mennyire segítik elementáris 2019-es teljesítményükkel a piacot.

AZ IDEI ÉV AZONBAN MESSZE NEM MINDEN AMERIKAI TECHNOLÓGIAI TÁRSASÁG SZÁMÁRA KERÜL BE ARANYBETŰKKEL AZ ÉVKÖNYVEKBE.

Van egy kiemelkedő jelentőségű és egy jelentős technológiai cég, akik 2017 végén és 2018-ban óriásit emelkedtek, ám az idén, az év második felében valami nagyon megtört náluk. Nagyon más okokból kifolyólag az Amazon és a Cisco - szemben korábbi briliáns teljesítményükkel – immár hónapok óta masszívan az indexek alakulására negatívan ható komponensekké váltak.

Amazon: mindig drágának látszott, mindig bejött

Az Amazon növekedési története rengeteg piaci szereplőt vezetett félre az elmúlt évtizedben. Ez volt az a technológiai részvény, ami szinte minden pillanatban a 2010-es években méregdrágának tűnt, bármilyen értékelési eljárást is használva. Az adott pillanatban félelmetes árazás azonban 2-3 év múlva már indokoltnak tűnt a 2-3 évvel azelőtti árakon, hiszen a kiskereskedelmi óriás többszáz milliárd dolláros tőkepiaci érték mellett is úgy tudott növekedni, amire nem igazán van példa a tőzsdetörténelemben. Az alábbi ábrán a kiskereskedelmi cégként kiemelten fontos karácsonyi negyedév árbevételi értékei láthatók 2007 és 2019 között. A 2019-es szám a cég legutóbbi gyorsjelentésekor adott várakozásainak a középértékére lett beállítva:

A dollárértékek megtekintése után érdemes az előző év hasonló időszakához képest is megnézni a karácsonyi negyedévek árbevételeinek növekedési ütemét (2008-2019, százalékban, forrás: Statista, Amazon):

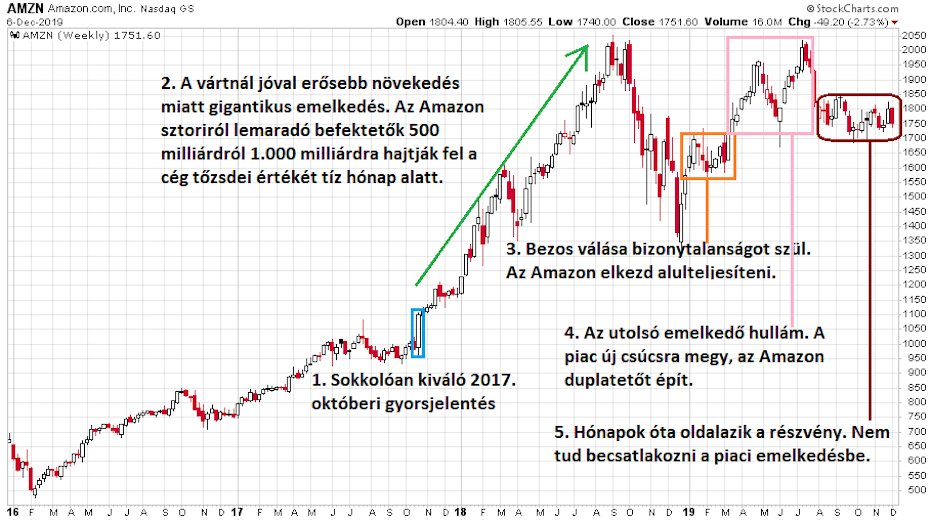

Kiemelt jelentőséggel bír az Amazon tőzsdei történelmében a 2017 október végén közzétett harmadik negyedéves gyorsjelentés illetve az itt indikált karácsonyi negyedéves számok. Az ábrán is egy kakukktojást látunk a 38%-os növekedési ütemmel, ami szemben a már évek óta megszokott 20-22%-kal valósággal sokkolta a befektetői társadalmat. És ennek a sokknak a hatásai jó másfél évig kitartottak a tőzsdei kereskedésben is. Heti grafikonon 2016. januárjától 2019. december 6-ig az alábbi történet rajzolódik ki előttünk Bezos cégének tőzsdei teljesítményéről:

A csúcson túl ijedtek meg a kimaradástól félő befektetők

Egy klasszikus és ősi tőzsdei történet rajzolódik itt ki a szemünk előtt, aminek nem más a neve, mint a lemaradás, illetve az attól való félelem. Amikor 2017 végén az Amazon jelentett, az egy végső falhoz állítása volt a cég sikertörténetében addig nem hívő befektetőknek. Annyira jó lett ez a riport, hogy nem lehetett tovább kimaradni a történetből, ezért villámgyorsan 1.000 dollárról 2.000 dollárra kergették fel az árfolyamot. Ezzel gyakorlatilag a világ legértékesebb cégévé vált az Amazon, ám tavaly nyáron már valami elkezdett megtörni. Nagyon komoly esélye van annak, hogy minden értelemben ez volt az online kiskereskedelmi óriás pályafutásának a csúcspontja.

Egyszerre több fronton is a csúcsra került tavaly nyáron a cég. Jeff Bezos masszívan a világ leggazdagabb embere lett. Rengetegen félték ekkoriban az Amazon nevét, hogy csak nehogy az ő bizniszükben is megjelenjen a minden felforgató diszruptív hatásával. A teljes Egyesült Államokat lefedő gazdaságpolitikai valóságshowt folytatott tavaly a cég arra vonatkozóan, hogy hol legyen a második cégközpontja 50.000 kiváló álláslehetőséggel. Milliárdos adókedvezményeket és egyéb lehetőségeket vártak a megversenyeztetett amerikai városoktól.

Az élet azonban, mint oly sokszor szép finoman elkezdte kiszúrni a végtelen arcot és nagyképűséget és először apróbb kis tüskéket, majd később egyre nagyobb akadályokat kezdett az Amazon és személyesen Jeff Bezos elé pakolgatni. A 2019. januári, a világ eddigi toronymagasan legdrágább válását jelentő Jeff és Mackenzie Bezos szeparáció közepette a szeretőjének küldött meztelen képek közzétételével zsarolták meg a cégvezetőt. A new yorki demokrata politikusok elkergették az Amazont a város környékéről az adókedvezményekre vonatkozó igényeivel együtt. A Microsoft idén már egyre erőteljesebben nyomja le az Amazont a felhőszolgáltatások piacán. A vezető amerikai kiskereskedelmi cégek pedig mindeközben magukhoz tértek évtizedes Csipkerózsika álmukból és komoly energiát tesznek bele az online értékesítésbe. A Wal-Mart, a Target és a Costco remek évet tudhat eddig maga mögött 2019-ben a tőzsdei teljesítményt nézve, szemben az egyre látványosabban szenvedő Amazon részvényekkel.

Nagyon friss hírek szerint kevesebb mint egy évvel new yorki elűzetésük után 30.000 négyzetméternyi irodát bérelt ki Manhattan-ben az Amazon. Most nem volt országos road-show és nem kértek semmilyen kedvezményt. Szükségük van a magasan kvalifikált new yorki munkaerőre. Mindezek mellé van egy nagyon fontos technikai tényező is, ami nagyon nem támogatja az Amazon részvények tőzsdei relatív teljesítményét. Miközben az átlagos S&P 500 vállalat évente a sajátrészvényeinek nagyjából a 3%-át vásárolta vissza az elmúlt években, addig az Amazon nemhogy nem tett ilyet, de még éves szinten egy-másfél százalékkal növelte a forgalomban lévő papírjainak a számát köszönhetően a munkavállalói részvényopcióknak. Egészen 2018 nyaráig a briliáns növekedés és a hasító felhőszolgáltató (AWS) ellensúlyozta ezt a részvénykínálati növekedést, ám manapság már ez több százalékpontos negatív hatás az Amazonban a piaccal szemben évente.

A hosszú éveken át lemaradó intézmények valahol 1.500 és 2.000 dollár között táraztak be a részvényekből. Még a Berkshire Hathaway is vett belőlük. Idén tavaszra mind a 45 céget követő elemzőnél vételi ajánlásra került a papír. Ezzel szemben Jeff Bezos 3 milliárd dollárnyi részvényt adott el a júliusi gyorsjelentés után. Valami bűzlik Amazóniában…

A Cisco az ezredfordulón futott be hasonló pályát

Az előbb bemutatott 2016 és napjaink közötti Amazon grafikon meglepően sok hasonlóságot mutat a Cisco 1997 és 2000. augusztusa közötti chartjával, ami így fest heti grafikonon:

Őrült begyorsulás zajlott 1999 végén és 2000 elején, ami által a világ legértékesebb vállalata lett a Cisco az egész technológiai buborék tetején. Utána a csúcsok alatt jött a hónapokig tartó oldalazás, majd azóta ez történik a cég részvényeivel (havi grafikon, 1997-2019. december 6.):

Klasszikus mánia tanulság látszik itt. Halvány piros téglalap mutatja az előző grafikon 2000 szeptember elejéig tartó időhorizontját. Utána úgy összeesett az árfolyam, hogy még azóta sem tudott élete csúcsára emelkedni a Cisco, pedig az S&P pontértéke immár kétszerese a 2000-es csúcsnak és a Nasdaq Composite is 60%-kal került feljebb az akkori mániacsúcsánál.

Ha csak a friss árfolyamalakulást és ezáltal az elmúlt két és fél évet nézzük heti gyertyákkal, akkor élesen elkülönülnek az idén nyárig és a július közepe óta történtek:

Az ábrán jelölt események és folyamatok a következők voltak:

- 1. folyamat – zöld nyíl: A Cisco 2017. júliusa és 2018. novembere között még akkor is emelkedett, amikor a piac már tetőzött és esett. Messze az egyik legerősebb technológiai részvény volt.

- 2. időszak – kék téglalap – 2018. december: A tavalyi utolsó negyedév méretes tőzsdei esésébe csak az utolsó három héten csatlakozott be a Cisco, és ekkor is mérsékeltebb volt a korrekció, mint a korábban hasonlóan jól teljesítő papírok esetében.

- 3. folyamat – halványzöld nyíl: Tavaly karácsony és idén április között a piac talán legerősebb 100+ milliárdos kapitalizációjú részvénye volt a Cisco. Már februárban 18 éves csúcsra emelkedett és korrekció nélkül száguldott majdnem 50%-ot az árfolyam.

- 4. folyamat – barna téglalap: Idén július óta nemhogy megszűnt a Cisco szuperereje a piachoz képest, hanem az egyik leggyengébb vezető papírrá vált. Az ötös és hatos számmal jelölt világoskék hetekben tette közzé a második és harmadik negyedévre vonatkozó számait és előrejelzéseit a hálózati eszközgyártó cég, amire gyászosan reagáltak a befektetők.

Miközben az idén júliusi lokális csúcshoz képest mostanára az S&P 500 index 4 %-ot, a Nasdaq-100 pedig 5%-ot emelkedett, addig a Cisco a vizsgált kicsivel több, mint négy hónap alatt 24%-ot esett. Ilyen rövid idő alatt egy korábbi szupersztár papír nagyon ritkán szokta az egyébként hibátlanul teljesítő piacot 30%-kal alulteljesíteni.

A mostani relatív árfolyamösszeomlást megelőző időszakban a javuló fundamentumok, és a szépen növekvő és magasabb szorzóra taksált szolgáltatási bevételek súlyának a növekedése mellett az élharcos sajátrészvény visszavásárlás is fűtötte a Cisco árfolyamemelkedését.

TAVALY A CÉG SAJÁTRÉSZVÉNYEINEK 8,5%-ÁT VÁSÁROLTA VISSZA, IDÉN EDDIG HÁROM NEGYEDÉV ALATT 5,1%-OT.

A menedzsment most is optimista, az augusztus és október közötti időszakban 180 millió részvényt vettek vissza zuhanó árak mellett nagyjából 8 milliárd dolláros értékben.

A Kína elleni háború hatása

A Cisco elgyengülése egyetlen oknak köszönhető, nevezetesen a Huawei elleni amerikai bojkottnak és fenyegetéseknek. Immár egy éve van házi őrizetben Vancouverben Meng Van-csou, a Huawei pénzügyi igazgatója. Májusban robbant az ő tavaly decemberi letartóztatásánál is nagyobb bomba, amikor az USA gyakorlatilag ki szerette volna tenni a kínai óriás szűrét a technológiai univerzumból.

Azóta zajlik a Huawei frontján az Egyesült Államok és Kína között a vízilabdához hasonló kereskedelmi háborús „játék”. A víz fölött, amit lát a néző nincsenek látványos atrocitások. A víz alatt viszont forr a medence és mindkét fél igyekszik pokolian fájdalmassá tenni a másiknak a mérkőzést. És ebben a játékban a Cisco nagyon rosszkor és nagyon rossz helyre került. A cég ugyanis érdemi beszállítást végzett eddig Kínába, ám most válaszul a Huawei-t érő amerikai lépésekre

A KÍNAI BESZERZÉSI MENEDZSEREK KITÖRÖLTÉK CISCO-S KONTAKTJAIKAT A TELEFONJAIKBÓL.

Az augusztusi jelentésben 25%-os, a novemberiben pedig 31%-os volt a kínai értékesítések visszaesése. A következő negyedévre az egész Cisco 3-5%-os árbevétel visszaesést vár. Így lett pár hónap alatt az egyik legerősebb 100+ milliárdos amerikai cégből az egyik leggyengébb.

Az amerikai részvénypiacon még tart a FED pénzén finanszírozott és a lemaradók keresztre feszítése által fűtött parti. Ám látva az Amazon és a Cisco példáját nem kell majd azon csodálkoznunk, ha jövőre más, most kiválóan teljesítő technológiai papírok hasonló fundamentális és árfolyam fordulaton esnek át, mint a ma vizsgált két papírunk.

(Az írás grafikonjai és kalkulációi a 2019. december 6-i tőzsdei záróárak alapján készültek.)