A mészáros nő neve Dawn Fitzpatrick, a UBS alapkezelő vállalatának legfontosabb befektetési-szakmai vezetője (Head of Investments) volt előző állásában, ahol több mint 800 milliárd dollárral gurigáznak, onnan nézve tehát a Soros Fund Management 25 milliárd dollárja éppúgy komoly visszalépésnek tűnhet, mint az óriási szervezet után egy kevesebb mint 200 főt foglalkoztató cég irányítása. Egészen biztosan nem a már addig is fényes karrier építésének vágya motiválta tehát, itt valami más van a háttérben.

Ami a hátteret illeti, alighanem erről is érdemes pár szót ejteni, mielőtt elmerülnénk a keménykezű, nagyhatalmú asszony hideg fejjel végrehajtott hóhérmunkájának taglalásában, elvégre a hatalom annyit sem ér háttér nélkül, mint a háttér hatalom nélkül.

A Soros Fund Management története első négy évtizedében olyan vállalat volt, mint a többi, erőfeszítései tehát arra irányultak, hogy ügyfeleket szerezzen, azokat megtartsa, elégedetté tegye, és ezzel pénzt keressen, profitot termeljen. A hedge fund iparágban az ügyfelek (nagyon) gazdag magánszemélyek és intézményi befektetők, a szolgáltatás lényege pedig a pénzcsinálás, fix díj + sikerdíjas alapon, jelentős kockázat felvállalása mellett. A Soros Fund Management az iparág egyik legendája, nem pusztán néhány híres pillanata miatt, hanem elsősorban azért, mert

NEGYVEN ÉVEN KERESZTÜL VOLT AZ ABSZOLÚT ÉLVONALBAN, ÉVI 20 SZÁZALÉKOT MEGHALADÓ HOZAMOT TERMELT AZ ÜGYFELEINEK – ÖSSZEGSZERŰEN TÖBB MINT 40 MILLIÁRD DOLLÁRT.

Ami nem csak soknak hangzik, hanem tényleg sok is, hiszen ez hozzávetőleg a jelenlegi magyar GDP negyede, úgy, hogy mai dollárban számolunk, ami súlyos torzítás, valójában ez sokkal több pénz volt akkor, amikor megkeresték. Egyszer-egyszer bárkinek elsülhet a keze, de ezt évtizedeken keresztül produkálni, az valóban világraszóló teljesítmény.

2011-ben aztán jelentős változás következett be a cég életében, Soros György ugyanis elköszönt az ügyfeleitől, ettől fogva a vállalat egy family office lett, és kizárólag Soros György és családja pénzét kezelte – de alapvetően ugyanúgy, ugyanolyan elvek mentén, mint korábban. Ez alól egy kivétel van, a tőkeáttétel kérdése. A Soros Györggyel készült interjúkból tudható, hogy senki nem ismeri nála jobban a pénzügyi vagyoneszközök kereskedése során használt tőkeáttétel és a vagyon felhalmozódása, majd elvesztése közötti összefüggést, amely szerint tőkeáttétel nélkül nem lehet ugrásszerű növekedést elérni a kezelt vagyonban, tartósan jelentős tőkeáttételt használva viszont nem lehet elkerülni a vagyon elvesztését. Azaz, ha használta, és sikerült, akkor időben fel kell hagyni vele, különben előbb-utóbb baj lesz. Amennyire tudni lehet, a Soros Fund Management e logika mentén már régóta, fokozatosan, de nagyságrendekkel csökkentette a felvállalt kockázatok mértékét.

Nem csoda, ha számításba vesszük,

MILYEN ELKÉPESZTŐ DRÁGA HOBBIJA VAN AZ ALAPÍTÓNAK.

Az Open Society Foundations, Soros György hatalmas ambícióval létrehozott szervezete 120 országban támogat alapfokú oktatással, felsőoktatással, demokratikus intézményépítéssel, jogállamisággal, diszkriminációk elleni fellépéssel, megalapozott gazdaságpolitikai döntéshozatallal, egészségügyi projektekkel, alapvető emberi jogok érvényesülésével, sajtószabadsággal, információs jogokkal, a jogállami működésmód fejlesztésével kapcsolatos projekteket, intézményeket, szervezeteket. Mindezt persze tudhatja bárki, aki olvasott már életében óriásplakátot.

Ez a hobbi nem csak elképesztően drága, hanem természeténél fogva sokkal hosszabb tervezési időhorizontot, sokkal távolabbi elköteleződést igényel, mint amilyennel egy idős, immár a kilencvenedik évében járó ember számolhat a személyes életében. Soros György ennek megfelelően 2017-ben 18 milliárd dollárt kivont a magánvagyonából, és az Open Society Foundations rendelkezésére bocsátotta, ezzel az alapítás és az addigi adományok költségeivel együtt 32 milliárd dollárra kerekítette ki azt az összeget, amit az alapítása óta a szervezetre költött. Ha ez mind jelenlegi dollár lenne, akkor ez az összeg a 2020-ra tervezett magyar központi költségvetés bevételeinek hozzávetőleg 45 százalékát tenné ki.

Az ember azt gondolná, hogy ennyi pénzt nem lehet elkölteni, de ha elég ambiciózusan csinálják, akkor bizony el lehet.

AZ OPEN SOCIETY FOUNDATIONS 2019-ES KÖLTSÉGVETÉSE MEGKÖZELÍTI AZ 1.1 MILLIÁRD DOLLÁRT,

és ha folytatódik az előző évek trendje – a megelőző három évben évi 5 százalékkal nőtt a költségvetésük – akkor lesz ez még sokkal több is. A három évvel ezelőtti 18 milliárd dolláros adomány tehát a jelenlegi intenzitás mellett tizenegynéhány évig finanszírozná a szervezet tevékenységét, nem tovább, miközben nyilvánvalóan a legjobb esetben is több évtized alatt elérhető céljai vannak.

A Soros Fund Management célja tehát az lett a gigantikus, 18 milliárd dolláros adományozás évében, 2017-ben megkezdett átalakításával, hogy az általa kezelt vagyontömeg Soros György majdani halála után is a lehető legtovább képes legyen finanszírozni az Open Society Funds működését. Jelentős szakmai kihívás egy az iparágban a csúcsra jutott vállalatvezetőnek is, hiszen úgy kell megőrizni egy hedge fund, történetesen a valaha volt egyik legjobb hegde fund agilitását, kreativitását, szakmai kiválóságát, hogy közben át kell alakítani egy sokkal kisebb kockázatokat toleráló és felvállaló, langyosabban, unalmasabban, de biztonságosabban működő vagyonkezelő vállalattá, ráadásul úgy, hogy az nem is igazi vállalat, amennyiben valóságos ügyfelei nincsenek, talán nem is lesznek, Soros György halála után igazi tulajdonosa sem lesz, nem lesznek inspiráló közvetlen versenytársai, nem lesz feszítő profitkényszer.

EGYETLEN CÉLFÜGGVÉNY MARAD – ELFOGADHATÓ, AZAZ LEGINKÁBB VISSZAFOGOTTNAK MONDHATÓ KOCKÁZATVÁLLALÁS MELLETT EL KELL TUDNIA TARTANI AZ OPEN SOCIETY FOUNDATIONST.

Ehhez a tőke csökkenése nélkül már most is mintegy 4.5 százalékos hozamra lenne szüksége, akkor is, ha a benne lévő teljes vagyonról azt feltételeznénk, hogy az Soros György halálát követően ezt a célt fogja szolgálni, ha nem így lesz, akkor ez a hozamkényszer ennél jóval magasabb is lehet. A harmincéves lejáratú amerikai állampapírok lejáratig számított éves hozama jelenleg 2.3 százalék körül van, azaz a kockázatmentes hozam évi bő két százalékpontos megverése már elegendő lenne – ha nem számolnánk inflációval. Amit alighanem rosszul tennénk a következő évtizedeket illetően.

Ha csak 2 százalékos éves átlagos inflációval számolnánk a következő harminc évre, ami erre az időszakra alighanem konzervatív becslésnek mondható, akkor is 6.5 százalékos „hozamkényszer” lesz a Soros Fund Managementen, de mint láttuk, az elmúlt években évi 5 százalékkal nőtt a költségvetésük, ha ezzel számolunk, és nem a 2 százalékos amerikai inflációval (az Open Society Funds tevékenysége zömmel ennél sokkal nagyobb inflációval működő országokra összpontosul), akkor rögtön 9.5 százalékos hozamkényszernél tartunk. Úgy, hogy veszíteni eközben nem nagyon szabad.

Ebből tehát növekedni, fejlődni nem lehet, és továbbra is élünk azzal a feltételezéssel, hogy ami még nem került át Soros György magánvagyonából az Open Society Foundations pénzügyi bázisába, az a jövőben, esetleg a halála után oda kerül. Enélkül újabb két százalékpontot hozzá kellene dobni a hozamkényszerhez, ha pedig a tevékenység reálértéken való kiterjesztését is finanszírozni kellene, és évtizedekig nem lehet számolni a vagyon felélésével, akkor már megközelítjük azt a szintet a folyamatosan, tartósan elérendő hozamokban, amelyekkel Soros György az iparág legendájává vált – de ezt már Soros György nélkül kellene elérni. Még egyszer – úgy, hogy eközben érdemi, súlyos vagyonvesztést nem kockáztathat a vagyonkezelő.

Ez már tényleg valami, ami a szakmai kihívást illeti.

INNEN NÉZVE NAGYON IS ÉRTHETŐ, MI MOTIVÁLHATTA DAWN FITZPATRICKOT, HOGY ELCSERÉLJE A SZAKMÁJA EGYIK CSÚCSÁT JELENTŐ ÁLLÁSÁT, ÉS ELFOGADJA SOROS GYÖRGY FELKÉRÉSÉT.

A szerepfelfogása és a feladatköre egészen más, mint a Soros Fund Management korábbi befektetési vezetőié (Chief Investment Officer) volt. Az elődei inkább csapatkapitányok, rangidős játékosok voltak, tevékenységük súlypontja a befektetési döntéshozatal folyamatában betöltött irányító szerepük volt. Fitzpartick ellenben nem játékos, hanem edző. A fő feladata a csapat összeállításának kialakítása, a csapat kultúrájának, szellemiségének a céloknak megfelelő gondozása. Amit eddig tett ennek érdekében, az munkaügyi értelemben joggal nevezhető mészárlásnak.

Alig több mint két és fél éve ő a főnök, ez alatt egy minden alkalmazottal együtt 160 fős vállalatban elbocsátott vagy távozásra inspirált 13 portfóliómenedzsert, felvett 15 újat, és folyamatosan keresi az új tehetségeket, akár rádióműsorok vendégeként is hajlandó többször elmondani az e-mail címet, ahová várja a jelentkezők pályázatait. Az érkezésekor a Soros Fund Managementnek dolgozó 65 külsős hedge fund menedzserből kirúgott 27-et. Az még könnyen érthető, hogy új alapokra helyezte a pénzt kezelő menedzserek teljesítményének értékelését, az elért hozamokat körültekintően súlyozva az általuk felvállalt kockázatokkal, és a listán alulra kerülőktől minden egyéb megfontolás nélkül megvált. De az sokkal érdekesebb, hogy a legjobb teljesítményű menedzsereket és tradereket is megrostálta, és elküldte azokat, akiket nem tartott kellőképpen csapatjátékosnak.

LÉNYEGÉBEN EGY KULTÚRAVÁLTÁSON DOLGOZIK.

Egymás mellett vadászgató magányos farkasokból, nagy egójú sztárokból közösséget, együtt vadászó, együttműködő, hosszú távon a közös célokért elkötelezett falkát akar szervezni, nyilvánvalóan az alapító 100 százalékos támogatását élvezve. Megváltozott az érdekeltségi rendszer, a portfóliómenedzserek bónuszába beleszámít az is, hogy mennyiben és hogyan segítik mások munkáját, hogyan mentorálják a kisebb tapasztalattal rendelkezőket, vagy hogyan segítik más menedzserek portfólióiban a döntéshozatalt.

SAJÁT NYILATKOZATAI SZERINT FITZPATRICK CSAK OLYAN KOLLÉGÁKKAL HAJLANDÓ EGYÜTT DOLGOZNI, AKIK ŐSZINTÉN HISZNEK BENNE, HOGY ŐK MAGUK IS JOBBAN TELJESÍTENEK, HA MEGOSZTJÁK A GONDOLATAIKAT A KÖZÖSSÉG TAGJAIVAL.

A kockázatvállalás tudatos mérséklésének egy nyilvánvaló „eredménye” már van – Fitzpatrick vezetése alatt masszív emelkedő trendben voltak a részvénypiacok, általában a kockázatos eszközök, a lecsavart kockázat, az extra teljesítményt nyújtó, nagy egójú, sokat kockáztató traderek elküldése 4.5 százalékos hozamot eredményezett 2019-ben, miközben egy hagyományos, 60 százalékban részvényekből, 40 százalékban kötvényekből álló amerikai portfólió, ami a Soros Fund Management által is használt hosszú távú viszonyítási alap, tavaly 17 százalékot emelkedett. Az érem másik oldalát mutatja viszont a 2018-as év, ekkor az év végi, emlékezetes, az indexek szintjén is 10 százalékot meghaladó esésekből a már Fitzpartick irányvonalát követő vállalat kimaradt, és miközben szinte a teljes hedge fund iparág égette a pénzt, a Soros Fund Management abban az évben ugyan minimális, 1 százaléknál kisebb, de pozitív hozamot ért el.

A befektetési politika is változott, az illikvid eszközöket az új főnök kidobáltatta a portfóliókból, a részvénysúlyokat csökkentette, a készpénzarányt pedig megnöveltette, hogy legyen elég száraz puskapora, amikor majd, meggyőződése szerint hamarosan, néhány éven belül a piacokon megint dörög és villámlik, és olcsón, olcsóbban lehet olyan eszközöket vásárolni, amiket kész hosszú távon tartani. A Soros Fund Management legerősebb oldalának, az ún. global macro stratégiának a teljes portfólióban elfoglalt súlyát is szívfájdalom nélkül visszavágta, hiába teljesített jól, egyszerűen azért, mert túl sokat tett hozzá a kockázathoz. Ez már nem a trading, hanem a befektetés logikája, de olyan formájában, amelyben a szofisztikált trading még megkapja az esélyt, hogy kiegészítse a hosszú távú befektetéssel elérhető hozamot.

WARREN BUFFET ÉS SOROS GYÖRGY SZELLEMISÉGÉT, SZAKMAI ÉS INTELLEKTUÁLIS ÖRÖKSÉGÉT KELLENE ÖSSZEGYÚRNI, SOROS GYÖRGY CÉGÉBEN, A SOROS GYÖRGY UTÁNI IDŐKRE. A FOLYAMAT LÁTHATÓAN ERŐLTETETT MENETBEN ZAJLIK

Mindezzel együtt Fitzpatrick érkezése, pontosabban a vállalat átalakításának megkezdése a hosszú távú fenntarthatóság irányába egyértelműen egy már eddig is milliárd dolláros nagyságrendű befektetés Soros György részéről, ami az elmaradt hozamokat illeti. Tudatosan vállalja a kisebb hozamokat most, hogy nagyobb eséllyel alakuljon ki az Open Society Fundot hosszú távon, nélküle is finanszírozni képes szervezet és kultúra. Az talán ennél is súlyosabb elhatározás, hogy a korából adódóan alighanem végleges döntést hozott, amikor ezzel a feladattal ezt a kivételesen kemény nőt bízta meg.

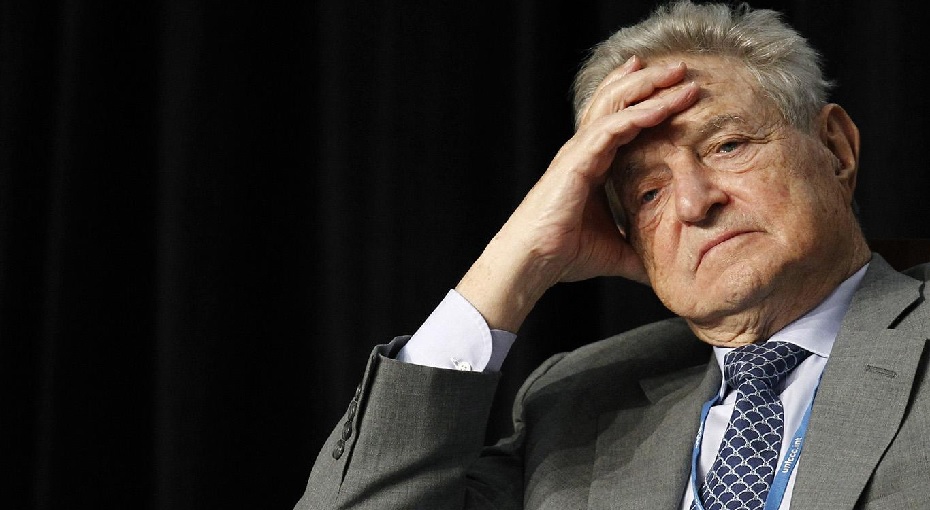

(Címlapkép: George Soros / Photograph: Jorge Silva)

Jelen blogbejegyzés a szerző magányvéleményét tükrözi, ami nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.