Szemben a széles piaccal, a vezető technológiai részvényekben immár két hete nem emelkednek az árfolyamok. Ez a múlt csütörtökön és pénteken már az S&P 500 indexet is kisebb korrekcióra késztette. Jó esélye van annak, hogy az előttünk álló héten a nyár legfontosabb piacbefolyásoló híreit fogjuk látni például akkor, amikor a csütörtöki piaczárás után pár percen belül egyszerre jelent az Apple, az Amazon és a Google. Mindössze 26-27 órával a FED ülésének információi után.

A globális tőzsdék ritkán láthatóan erős heteken és hónapokon vannak túl. Az elementáris emelkedés elsőszámú globális vezető ereje az amerikai technológiai szektor volt. A Nasdaq Composite index hegymenete során egy négy évtizedes rekordot állított be azzal, hogy 48 kereskedési napon át nem volt két egymást követő eső nap. Ilyen sorozat eddig egyszer volt az index 50 éves történelmében: az 1970-es évek végén. A sorozat a múlt pénteki (július 23.) kereskedési napon tört meg. Erről a szinte érdemi korrekció nélkül zajló szárnyalásról érdemes még a következő két illusztrációt megnéznünk.

Az alábbi ábrán a Nasdaq-100 látható 2020-ban napi gyertyákkal a 9 napos (kék) és a 20 napos (piros) mozgóátlaggal:

A vezető technológiai index a márciusi koronavírus turbulencia után az április 6-i kereskedési napon (zöld téglalap) a 20 napos mozgóátlaga fölé ugrott. Innentől július 23-ig 76 kereskedési nap telt el. Ebből 75 alkalommal a 20 napos átlag fölött zárt a Nasdaq-100. Mindössze egy napon zárt alatta. A 9 napos átlag is ritkán látható módon támasztotta az árfolyamot. Ennél az indikátornál 66 kereskedési napon zárt fölötte és 10 napon alatta az index.

Viszont a piac erejéről mindent elárul az, hogy minden egyes esetben, amikor aláesett a 9 napos mozgóátlagnak az index, másnap és harmadnap kivétel nélkül vételi erő érkezett. A 20 napos mozgóátlag támasza és a piac 9 napos aláesését követő erő három és fél hónapja tartó viselkedési mintázata tört meg (eddig egy kicsit) a július 24-i pénteken (piros téglalap).

Amikor ilyen mértékben vesznek meg a 9 és a 20 napos mozgóátlag „zuhanás elleni védőhálóján” valamilyen instrumentumot, az kivétel nélkül a lemaradók csillapíthatatlan fájdalmáról tanúskodik. És az egyedi grafikonok még ennél is durvábbak. Például a világ legértékesebb vállalata, az Apple a múlt csütörtököt megelőző 60 kereskedési nap során (halvány zöld téglalap) mindössze egyszer zárt a 9 napos mozgóátlaga alatt (2020-as grafikon napi gyertyákkal, a 9 és a 20 napos mozgóátlaggal):

Nagyítóval is alig lehetett eladót találni benne az elmúlt hónapokban. Ez a minta a július 23-i csütörtöki kereskedési napon változott meg (egyelőre).

Az egész amerikai és globális részvénypiaci rally technológiai felülteljesítés mellett zajlott le, erős volt a Nasdaq Composite és még erősebb a Nasdaq-100 index. Ez a trend kezdett el nem is olyan kis mértékben megváltozni az elmúlt két hétben. Az alábbi ábrán a Nasdaq-100 index az S&P 500 index pontérték aránya látható órás vonalas grafikonon 2020. március 16. és 2020. július 24. között:

Május eleje és július 13. között (zöld téglalap) nagyjából 10 százalékkal teljesítette túl a Nasdaq-100 az 500 részvényes vezető amerikai indexet. Az azóta eltelt kilenc kereskedési napon (piros téglalap) ennek a túlteljesítésnek a felét visszaadta a technológia. A részvénypiac viselkedési mintázatának a megváltozásáról tanúskodik az is, hogy ezen az elmúlt kilenc kereskedési napon az S&P 500 index négyszer ment koronavírus időszak alatti új csúcsára, míg a Nasdaq-100 egyszer sem.

A Google kivételével egyetlen megakapitalizációjú tech-cég sem tudott új árfolyamcsúcsot felmutatni július 13-a óta. Az Apple, az Amazon, a Facebook, az Nvidia, a Netflix, a Tesla, a Shopify és a Zoom kivétel nélkül július 13-án egy hatalmas emelkedő napnak induló, ám végül masszív eséssel záruló kereskedési napon érték el életük árfolyamcsúcsát. A Microsoft volt a vezetőréteg kivétele, amely részvény július 10-én tette meg ezt.

Nem állítom ezzel természetesen azt, hogy itt a trendforduló és innentől kezdve már lefelé vezet az út a részvénypiacokon, ám a trendfordulók gyakori előjeleként megjelenő karakteres viselkedésváltozás megérkezőben van az amerikai részvénypiacon. Az ominózus július 13-i nap óta a világ befektetőtársadalma immár nem a technológiai részvényeket tépi szét, hanem az arany árát és az euró dollárral szembeni keresztjét mozgatja öles lépésekkel felfelé.

ERRE A VÁLTOZÓ FÓKUSZÚ BEFEKTETŐI MAGATARTÁSRA ÉRKEZIK MEG EZ A HÉT, AMI MINDEN LESZ, CSAK ESEMÉNYEKTŐL MENTES NEM. A KLASSIKUS JÚLIUS VÉGI KOMBÓ JÖN A VEZETŐ TECHNOLÓGIAI VÁLLALATOK GYORSJELENTÉSEIVEL ÉS A FED ÜLÉSÉVEL.

A következő heteket érdemben befolyásolhatja az a 27 óra, amire magyar idő szerint szerda este 8 óra és csütörtök este 11 óra között kerül sor. Az információáramlás a FED kamatdöntésével kezdődik, amelyet Jerome Powell sajtótájékoztatója követ. A szerdai piaczárás után teszi közzé számait a Facebook. Csütörtökön piaczárás után pedig érkezik az Apple-Amazon-Google trió a maguk gyorsjelentéseivel. Ez a négy vállalat jelenleg az S&P 500 indexben 16 százalékos súllyal, míg a Nasdaq-100 indexben 35 százalékos súllyal képviselteti magát.

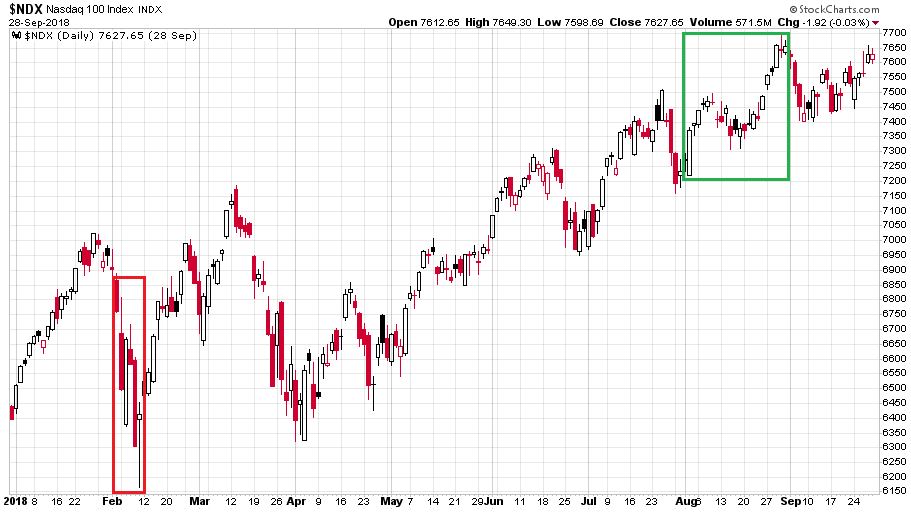

Az erre a híráramlásra adott csütörtöki-pénteki és az első augusztusi kereskedési napot jelentő hétfői befektetői reakciók alapjaiban határozhatják meg a nyárból hátralévő piaci trendet. Múltbeli mintákat keresve az ugyanezen esemény kombinációra adott piaci válaszra a pozitív és a negatív szcenárióért is elég csak két évet visszamennünk az időben. Az alábbi ábrán a Nasdaq-100 index látható napi gyertyákkal 2018. január 2. és 2018. szeptember 28. között:

A zöld téglalappal jelölt időszak a mostanihoz teljesen hasonló nagykapitalizációjú technológiai gyorsjelentés-FED-ülés kombinációra augusztusban adott piaci reakciót jelzi.

A piros téglalap ugyan nem a nyári időszakot mutatja, ám a 2018-as január végi jelentési-jegybanki napokra akkoriban egy a mostaninál is felfokozottabb és jobban felpörgetett piac 12-13 százalékot esett mindössze hat nap alatt.

Ez a múlt, ami csak arra figyelmeztet minket, hogy a nagyon szűk idő alatt a piacra áramló hírek ezekben az esetekben gyakorta okoznak heves árfolyammozgásokat akkor, ha a befektetői pozícionálódással szemben érkeznek meg.

(Címlapkép: Shutterstock)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.