Amióta 2020 elején kitört a világjárvány, az egyedi részvényopciók nagyon népszerű befektetési formává váltak. A drámaian megnövekvő opciós forgalom mellett 2020 nyarán alakult ki először szélsőségesen optimista hangulat ezen a piacon, ami 2021-ben is több hullámban megismétlődött. A 2022-es részvénypiaci fordulat most ezt az ingát az ellenkező irányba lengeti ki éppen. Az óév végére soha nem látott módon pesszimistává vált az egyedi részvényopciós piac az Egyesült Államokban.

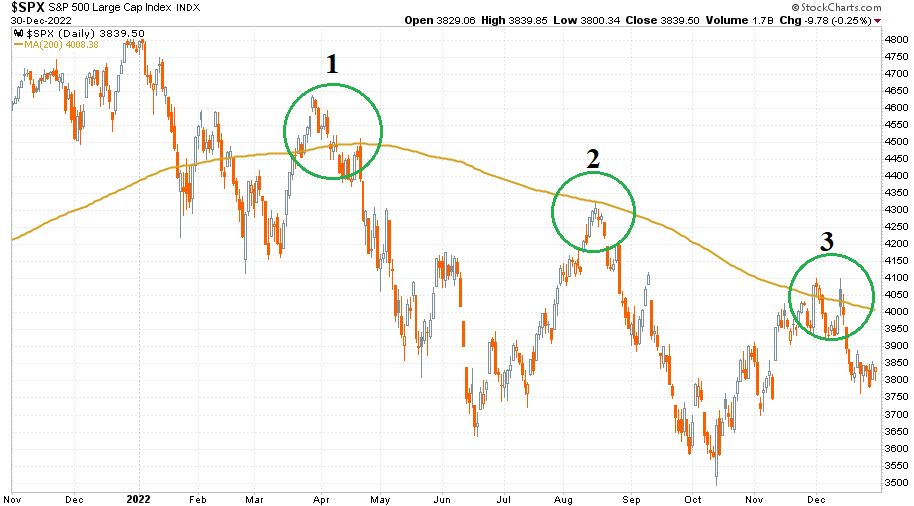

Az éppen mögöttünk hagyott év nem vonul be majd aranybetűkkel az amerikai részvénypiaci történelembe. Az S&P 500 index a 2022-es esztendőben 19,4 százalékot esett, míg a Nasdaq-100 értékének közel egyharmadát veszítette el 33 százalékos zuhanással. Az év első kilenc hónapjának masszív lejtmenete után októberben és novemberben már úgy nézett ki, hogy legalább ebben az utolsó negyedévben lesz némi lélegzetvételi lehetősége a részvénypiaci befektetőknek, ám a decemberi hónap újra nagyon negatívra sikeredett. Ha vetünk egy pillantást az S&P 500 index napi gyertyás grafikonjára 2021. november 1. és 2022. december 30. között, akkor ezen jól látható az év végének újabb eladási hulláma:

Az aranyszínű vonallal jelölt 200 napos mozgóátlag március vége és április eleje óta immár harmadszor bizonyult kőkemény ellenállásnak a vezető amerikai index esetében a múlt hónap közepén. A történet egyik oldala a „szokásos” 2022-es séma alapján érkezett, a Fed az egyre javuló infláció ellenére jottányit sem kíván engedni a monetáris szigorúságából, ami az év folyamán sokadszor a Fed-pivotra pozicionálódott amerikai részvénypiacon a kritikus technikai szintről eladási hullámot generált.

A történetnek azonban van egy másik oldala, ahol óriási hasonlóságokat láthattunk 2022 decemberében a 2020-as augusztussal, csak éppen teljesen ellentétes előjellel. Ez pedig a vezető technológiai részvények opciós piacának a túlfűtöttségével kapcsolatos jelenség. Először nézzük meg a vezető amerikai részvénypiaci indexek és a hét legnagyobb technológiai részvény 2022 decemberi árfolyammozgásait:

És ahhoz, hogy az ellentétes előjelű történelmi analógiát jól lássuk a 28 hónappal korábbi történésekkel, vessünk egy pillantást ugyanennek a három indexnek és hét részvénynek a 2020 augusztusi hozamaira is:

Mindkét ábrán ugyanazt a részvénypiaci „vezetést” láthatjuk. Komoly technológiai túlteljesítés a Tesla extrém és az Apple kiemelkedő alul- és felülteljesítésével.

A 2020-as nyár végén a szélsőségesen laza monetáris politika terelte a nagynövekedésű technológiába a lakosság vezetésével a részvénypiaci társadalmat, az óév utolsó hónapjában pedig a sokadszor megerősített monetáris szigorúság immár a vállalati eredményesség 2023-as alakulásával kapcsolatos egyre több kérdőjellel és az újra emelkedő hozamokkal hajtotta a kijárat felé a részvényeseket.

A hasonlóságok sora azonban ezzel a technológiai túlteljesítéssel még nem ér véget. Volt ugyanis 2020 augusztusában és 2022 decemberében – természetesen ellentétes előjellel – egy olyan opciós piaci túlfűtöttség, ami mindkét esetben sok évtizedes történelmi ritkaság. A 2020-as nyár bikapiacát jellemző eufória akkori augusztusi túlfűtöttségéről ez a posztunk született meg:

Túlfűtöttség

A korrekció nélküli emelkedés, az egyedi technológiai részvények végtelen széttépése a gyorsjelentésekre, legfőképpen a drámai befektetői optimizmust tükröző opciós aktivitás és a volatilitási divergencia extrém túlfűtött piacot mutat jelenleg. Gyülekeznek a viharfelhők az amerikai részvénypiac fölött?

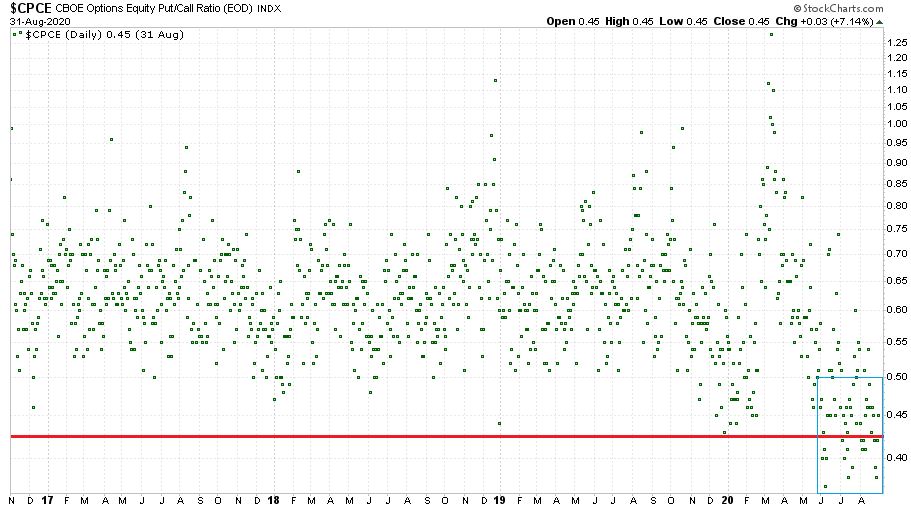

Akkoriban az opciós piaccal kapcsolatban a leginkább sokkoló ábra az alábbi volt, ami 2016. novembere és 2020 augusztusa között mutatta meg napi szintű pötty grafikonon minden egyes kereskedési nap egyedi részvényopciós put-call arányát Donald Trump-érában:

A logaritmusos skálázás jól emeli ki ennek az időszaknak a lényegét az ábra jobb alsó sarkában. Míg 2016 novembere és 2020 májusa között 43 hónap alatt egyszer sem volt ennek a put-call aránynak az értéke 0,43 alatt (piros vonal), addig ez a 2020-as nyári hónapokban 17-szer következett be, egyedül augusztusban 8-szor. Az ilyen arány azt jelenti, hogy teljesen felbillen az egyedi részvények opciós piaca a vételi opciók javára és az adott napokon nagyjából két és félszer annyi vételi opció forog, mint eladási. Ez volt az az időpont, amikor mindenki szeretett volna felülni a részvénypiaci gyorsvonatra.

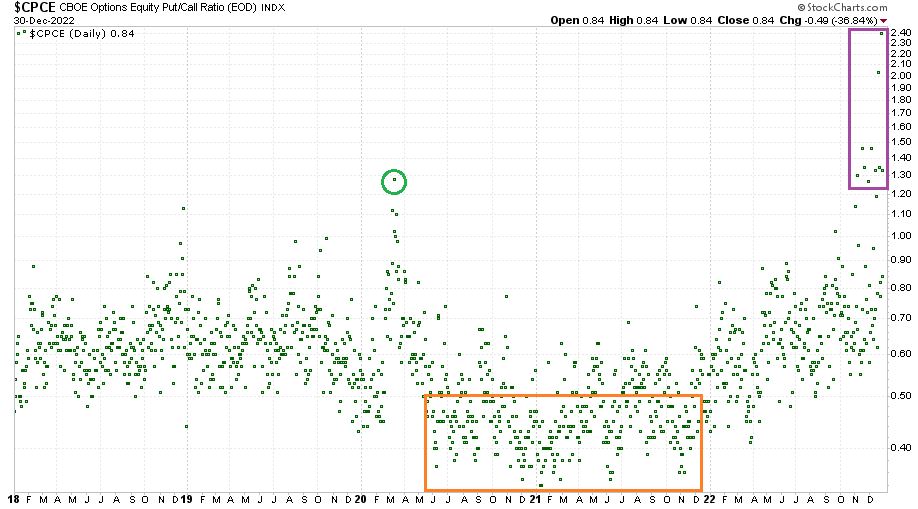

Nagyot fordult azonban a világ 2020 nyara óta, és az elmúlt másfél-két hónapban a CBOE platformján azt láthattuk, hogy az opciós inga immár a másik oldalra leng ki. Egészítsük ki most az előző ábrát a 2022. december 30-i adatokig, a kezdő időpont pedig legyen 2018. január 2.:

Ezen a pötty-charton két dolgot figyelhetünk meg. Az első a narancssárga téglalappal kiemelt 2020 júniusa és 2021 novembere közötti időszak, amikor az egyedi részvényopciós piac vételi opciók felé történő 2020-as nyári elbillenése több hullámban folytatódott, egészen addig míg az amerikai részvényindexek el nem érték életük csúcsát.

A másik, a mostani helyzet szempontjából fontosabb szituációról pedig az ábra jobb felső sarkában lévő lila téglalapon belüli pöttyök tanúskodnak. Ezek azokat a kereskedési napokat mutatják, amikor 1,2 fölötti egyedi részvényopciós put-call arány alakult ki (azaz legalább 20 százalékkal nagyobb volt az eladási opciók forgalma, mint a vételi opcióké). Ilyen napból a 2022. november 8. és december 30. közötti 36 kereskedési napon 11 volt. Ha kontextusba szeretnénk helyezni ezt az adatot, akkor látnunk kell azt, hogy a 2018 eleje és 2020 októbere közötti nagyjából 1200 kereskedési napon pedig mindössze egyetlen ilyen helyzet fordult elő. Az 2020. március 12-én, a koronavírus turbulencia egyik legsúlyosabb eső napján (zöld karika) történt.

Ha még messzebb megyünk az adatok elemzésében, akkor azt látjuk, hogy az egész 2004 januárja és 2022 októbere közötti szűk 19 évben mindössze négyszer láttunk 1,2 feletti egyedi részvényopciós put-call arányú napot. Az elmúlt szűk hónapban pedig tizenegyszer. És akkor még külön nem is említettük a 2022. december 21-i szerda 2,03-as és a december 28-i szerda 2,40-es egészen extrémen szélsőséges értékét. Amennyire a gyorsvonatra kívánt az opciós piacon mindenki felülni 2020 augusztusában, olyannyira lett népszerű befektetési stratégia az elmúlt hetekben az esésben lévő vezető technológiai részvényekkel való eladási opciós kereskedés, ahol ugye a (minél gyorsabb) zuhanás hozza meg a kereskedési profitot.

Egy szó, mint száz, a helyzet az amerikai egyedi részvényopciós piacon most – szemben a 2020-as nyár és 2021 több hullámával – valami szürreális pesszimizmusról tanúskodik. Persze 2020 augusztusában is elbírta az akkor emelkedő részvénypiac ezt a helyzetet úgy, hogy az S&P 500 indexben jött akkor szeptemberben és októberben egy 10-11 százalékos korrekció, majd folytatódott a szárnyalás.

Most is könnyen láthatunk hasonló helyzetet az előttünk álló hetekben. Rövid távon könnyen „elégetheti” a piac a szélsőségesen nagy eladási opciókkal játszó szereplőket, de a masszív egyedi részvényopciós piaci pesszimizmus, mint kontraindikátor önmagában kevés ahhoz, hogy a piac lefelé tartó trendjét megtörje.

(Borítókép: a New York-i tőzsde decemberben)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.