Októberben az egyik pillanatról a másikra nagy sebességgel és nem keveset estek a vezető amerikai részvényindexek. Az esést megelőzően, már hónapokon át romlott a technikai kép. Az elmúlt évek emelkedését katalizáló pompás technológiai hetes tagjai ebben a korrekcióban az átlagos részvénynél sokkal jobban szenvednek. Ez egy karakteres viselkedésváltozás. Mindeközben az intézményi befektetők a növekedési részvényekből a defenzív papírokba menekülnek.

Az amerikai részvényindexek alakulása valamikor 2018 elején élesen elvált a világ többi részétől. Január végén a globálisan egyszerre kialakuló lokális, többéves és teljes életpályát átfedő indexcsúcsok után az Egyesült Államokon kívüli világ indexei kisebb-nagyobb esésekbe kezdtek, és Japán kivételével már 5-6 héttel ezelőtt messze nem mentek új magasságokba. Az USA piacain azonban még egészen szeptember végéig-október elejéig kitartott a lendület, köszönhetően néhány gigantikus méretűre nőtt technológiai óriás egészen kiváló idei teljesítményének.

SOKAKAT DERÜLT ÉGBŐL VILLÁMCSAPÁSKÉNT ÉRT AZ OKTÓBERI ESÉS MÉRTÉKE ÉS INTENZITÁSA.

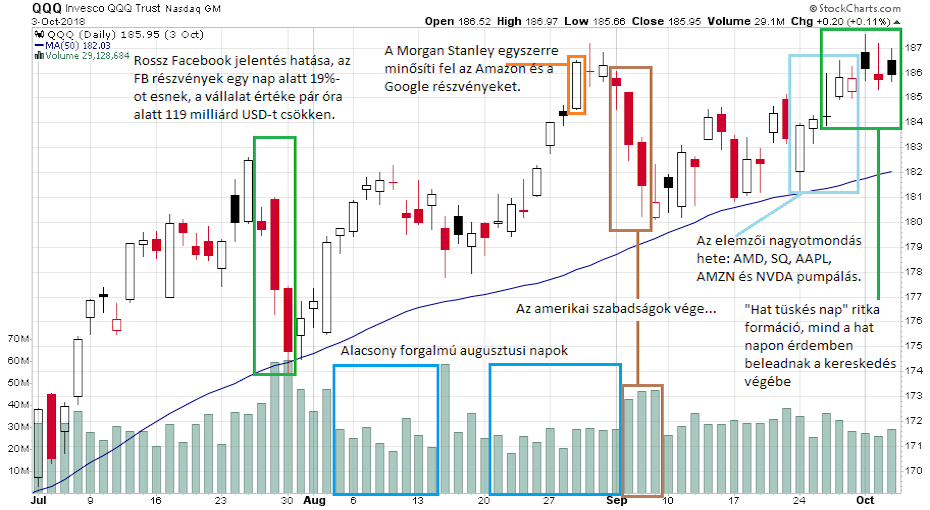

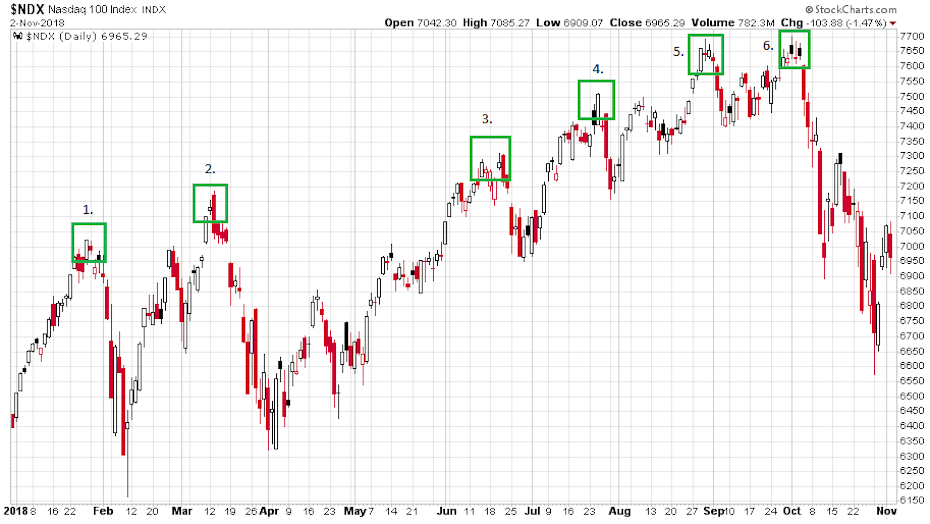

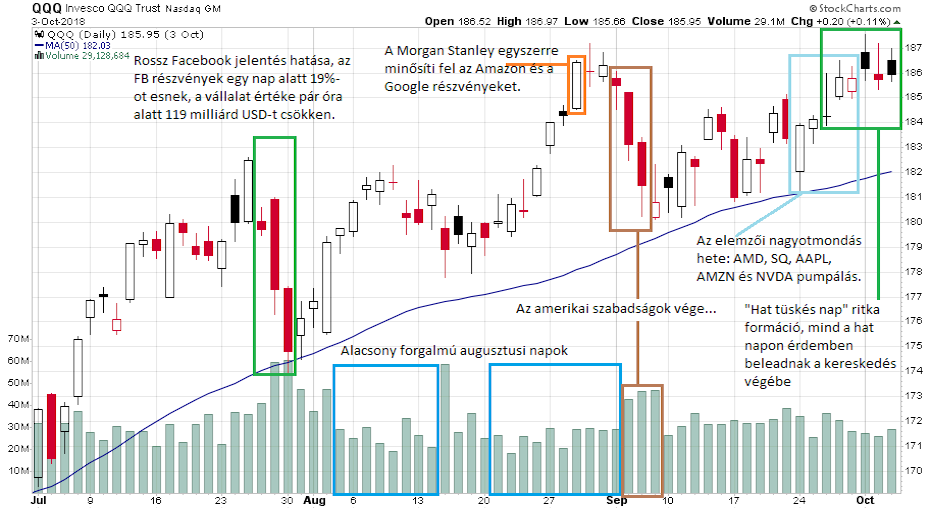

Pedig derült égről már egyáltalán nem beszélhettünk a nyári hónapok során sem. Az idei amerikai emelkedést vezető Nasdaq-100 részvényindex napi gyertyákkal az év elejétől az alábbi grafikont rajzolta le:

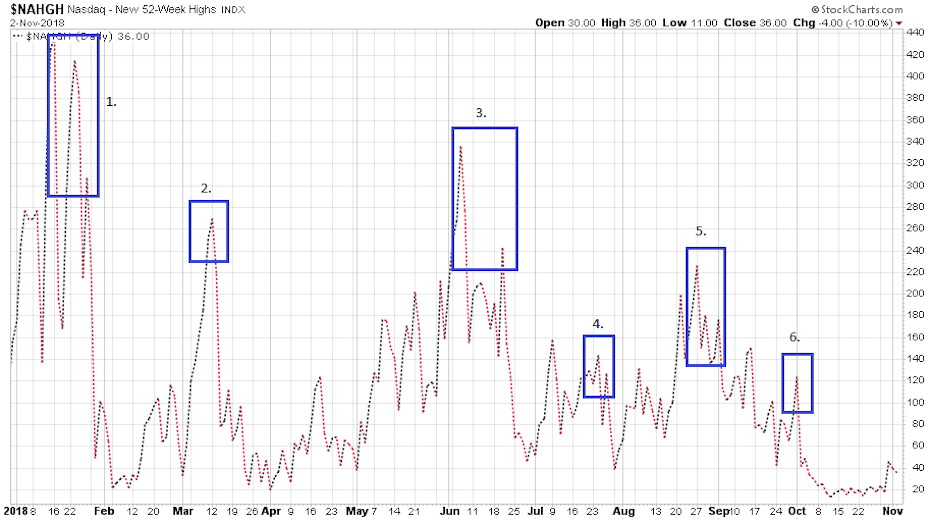

A hat sorszámozott kis négyzet az éven belül felállított hat indexcsúcsot jelöli. A következő ábra mutatja az egész 2018-as emelkedés egyik legnagyobb problémáját, nevezetesen az ebben a felfelé menetben résztvevő papírok egyre szűkebb körét. A Nasdaq platformján kereskedett részvények közül ennyi ment új 52 hetes legmagasabb értékre az adott börzenapon idén:

A hat indexcsúcshoz tartozó egyéni részvényárfolyamcsúcsok száma majdnem tökéletes csökkenő trendet mutat.

AMÍG A JANUÁRI INDEXCSÚCSNÁL MÉG 437 NASDAQ-OS RÉSZVÉNY ÁLLT A MEGELŐZŐ 52 HÉT LEGMAGASABB ÁRFOLYAMÁN, ADDIG OKTÓBER ELEJÉN – A JANUÁRIT 10%-KAL MEGHALADÓ INDEX PONTÉRTÉK MELLETT – MÁR CSAK 124 PAPÍR TELJESÍTMÉNYE VOLT HIBÁTLAN EME MÉRCE SZERINT.

Ahogy az ábrán látható, az év folyamán fokozatosan szálltak ki a papírok az emelkedés mögül, míg a folyamat végén maradt három főbika, az Amazon, az Apple és a Microsoft. Mivel ők hárman a vezető technológiai indikátor súlyának az egyharmadát adják, ezért indexszinten jól nézett ki az amerikai piac az év első kilenc hónapjában. Az egyedi részvények szintjén ez már messze nem volt igaz.

Erőltetett bikafuttatás

Az eddig a részvénypiaci emelkedés végjátékát kijelölő utolsó három hónap árfolyamalakulása nagyon tanulságos arra nézve, hogy mennyire erőltetett volt már a bika futtatása. Ha az derül ki majd évek múlva, hogy a 2018. október eleji napok jelölték ki a piac tetejét, akkor a fiatal közgazdászréteg majd egy ehhez hasonló infografikát fog látni a tananyagában a Nasdaq-100 mozgását lekövető QQQ ETF-ről:

Az ábra több klasszikus eseményt tartalmaz. A zölddel jelölt július végi, Facebook által generált esést és a barnával jelölt szeptember eleji, a szabadságok befejeztével a piacra visszatérő szereplők által generált öntést még az 50 napos mozgóátlagnál megvásárolták. Az augusztusi emelkedés nagyon alacsony forgalommal párosult, egyfajta tehetetlenség hajtotta fel a piacot. Az augusztus végi és a szeptember végi duplacsúcs tetején tömegével minősítették fel az elemzők a vezető technológiai részvényeket. Münchausen báró is csettintett volna arra a nagyotmondóversenyre, ami az új célárakat jellemezte.

AZ EDDIG A CSÚCSOT JELENTŐ OKTÓBER 1-I KERESKEDÉSI NAPON ÉRKEZETT A TRUMP ADMINISZTRÁCIÓ, AKI JÓ HÍREKKEL SZOLGÁLT A KÍNÁVAL KAPCSOLATOS KERESKEDELMI VITÁT ILLETŐEN. EZ VOLT A SZOKÁSOS MÓDON A PIAC TETEJÉN ÉRKEZŐ JÓ HÍR, AMIRE MÁR EGY DARAB ÚJ VEVŐ SEM TUDOTT JÖNNI…

A zöld négyzet által határolt hat tüskés nap a piac legtetején mutatta jól a viselkedésváltozást. Egymás után hatszor nem tudta megtartani a napon belüli emelkedést az index és az ETF, a kereskedés végét már mindig az eladók uralták.

Az élboly az esésben is felülteljesített

Ebben a már messze nem tökéletes állapotban érkezett el a negyedik negyedév kezdete az amerikai piacokra. Az októberi esés mértéke a csúcsokról 11,5% volt az S&P 500 esetében, míg a Nasdaq-100 14,6%-ot zuhant. A múlt hétfői mélyponttól a pénteki zárásig számítva az S&P 500 ennek a 35,4%-át, míg a Nasdaq-100 a 34,7%-át dolgozta le.

De hogy jön ide a hét mesterlövész? Az 1960-ban bemutatott westernfilm címének a pontos fordítása a pompás (nagyszerű, pazar) hetes volna. Az amerikai részvénypiaci indexeket a 2008-2009-es válság utáni időszakban egy pompás, héttagú technológiai vállalategyüttes vezette fel a korábban elképzelhetetlennek tűnő magasságokba. A pompás hetes a FAANG betűszó képviselőiből (ez a Facebook, Apple, Amazon, Netflix, Google) illetve a Microsoftból és az Nvidiaból áll. Közös pont ebben a héttagú brigádban az, hogy:

- Kimagasló piaci kapitalizációval bírnak, tulajdonképpen ők a világ legértékesebb vállalatai jelenleg.

- Átszövik életünk napi szintű rutinjait.

- Nagyon új cégek, melyek az elmúlt három évtized technológiai fejlődését lovagolják meg.

- Kimagasló hozammal kápráztatták el a befektetőket a 2008-as mélypontok, illetve az ezt a válságot megelőző csúcspontok óta.

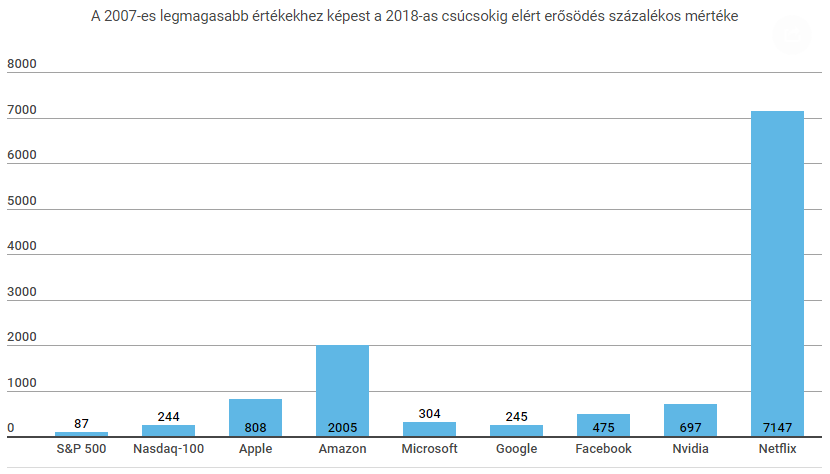

Azt, hogy a 2008-2009-es válságot megelőző csúcspontokhoz képest (a Facebook esetén a 2012-es kibocsátási ár a bázis) mekkorát emelkedtek, érdemes megnézni az alábbi ábrán, ahol a 2007-es legmagasabb értékekhez képest a 2018-as csúcsokig elért erősödés százalékos mértékét láthatjuk (Az S&P 500 és a Nasdaq-100 viszonyítási alapot képeznek):

A Netflix 72-szerezése illetve az Amazon 21-szerezése valami egészen elképesztő emelkedés. A hetes két legkisebb értékű tagjának, a Netflixnek és az Nvidiának a 2018-as legmagasabb árhoz tartozó cégértékét összeadva nagyobb vállalatot kaptunk volna, mint a 2015-ös globális ranglista harmadik helyezettje!

EZ A HÉT CÉG EGYÜTTESEN AKKORÁRA NŐTT AZ ELMÚLT ÉVEK ALATT, HOGY JELENLEG A NASDAQ-100 TECHNOLÓGIAI INDEX SÚLYÁNAK A FELÉT ŐK ADJÁK. MIATTUK TELJESÍTETTE MASSZÍVAN FELÜL AZ AMERIKAI PIAC A VILÁG TÖBBI RÉSZÉT AZ ELMÚLT ÉVEKBEN.

Szinte csak nekik köszönhető, hogy 2018-ban az Egyesült Államok részvényindexei el tudtak válni a világ többi részétől és kilenc hónapon át emelkedni tudtak.

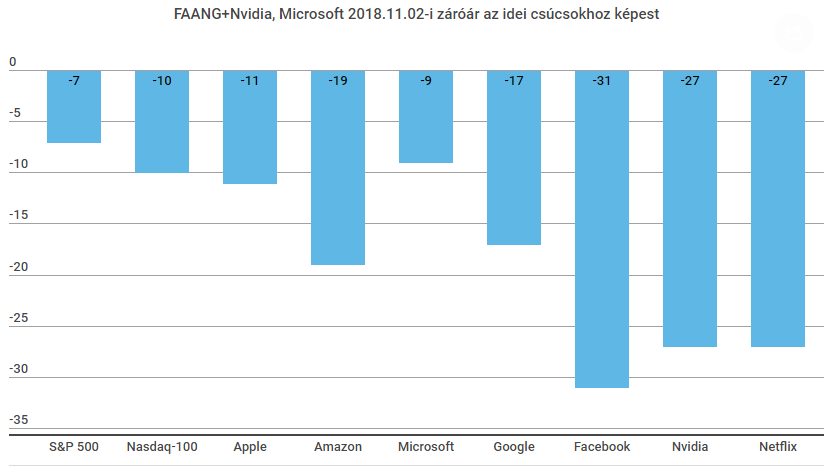

Az októberi esés és annak az elmúlt néhány napnyi korrekciója után egy merőben újfajta viselkedés figyelhető meg a korábbi emelkedést diktáló pompás hetes viselkedésében. A pénteki záróár a két referenciaként szolgáló index és a hét kiemelt technológiai vállalat esetében az alábbi százalékos mértékben volt a 2018-as legmagasabb érték alatt:

A legkarakteresebb viselkedésváltozás az amerikai részvényfronton az októberi esés után előállt helyzetben az, hogy

A PIACOT HOSSZÚ ÉVEKEN ÁT JELENTÉKENYEN FELÜLTELJESÍTŐ TECHNOLÓGIAI ÓRIÁSRÉSZVÉNYEK NAGYON RÖVID IDŐ ALATT MASSZÍV ALULTELJESÍTŐK LETTEK.

Nagymértékben túlesték a piacot és képtelenek a korábbi esésekben megszokott gyorsasággal felállni a mostani zuhanásból.

Ez a dolog azért is félelmetes most, mert ezek a részvények félig-meddig maguk lettek a (technológiai) piac 2018-ra. A hét vállalatot egyenként nézve, a probléma felmerülésének az időrendjét tekintve az alábbi gondok sújtják:

- Facebook (FB): Cambridge Analytica botrány márciusban, adatgazdálkodási változások, masszív dolgozói szám növekedés többletköltsége, a Facebook oldalának csökkenő népszerűsége. Az Instagram menti a helyzetét.

- Netflix (NFLX): Negatív cash-flow, várhatóan 3 milliárd dollár „elégetése” 2019-ben is. Folyamatos bóvlikötvény kibocsátási igény. Növekvő versenyhelyzet.

- Google (GOOGL): A céggel egyelőre nem lenne gond, de a Facebook Dugovics Tituszként rántja magával az adatgazdálkodási problémák világába.

- Amazon (AMZN): Politikai támadások. Részben emiatt bevezetett 15 dolláros minimálbér. Lassuló (de még mindig erős) növekedés. Méretéhez mérten extrém nagyot emelkedett.

- Nvidia (NVDA): Önvezető autózás lassabb térhódítása. Az egy évvel ezelőtti kriptopénz bányászati fellendülés vége, elmaradt a világtörténelem első gamer-kriptobányász polgárháborúja.

- Apple (AAPL): Csökkenő darabszámú iPhone értékesítések. USA-Kína kereskedelmi perpatvar esetleges negatív következményei.

Microsoft (MSFT): Egyelőre nem látszik egyéni cégspecifikus probléma.

Ezen fundamentális problémák és fenyegetések egy jelentékeny része természetesen már korábban is jelen volt a vállalatok életében. Ami a helyzetet veszélyessé teszi most, az a hirtelen elromló technikai kép.

A technológiai részvények szárnyalását vezető, már messze nem annyira pompás hetes részvényeibe történő befektetés hirtelen problémás lett 2018 novemberére. Egyszerre vannak jelen a teljesen tökéletes teljesítményre történő árazottság mellett a növekedési ütem lassulásának a jelei, a jelentékeny befektetői túlsúlyozottság, a fundamentális problémák és a drasztikusan leromló technikai kép.

Sokan keresik a kijáratot

A globális forró pénz a világot már 2018-ban sújtó nem annyira szép gazdasági realitás elől százmilliárd dolláros összegekben vándorolt be az amerikai részvénypiacra és annak is a technológiai szegmensébe, hogy ott menedékre leljen és növekedési sztorit találjon. A már említett okok miatt most sokan keresik a kijáratot. Ha pedig a vezető technológiai részvényeknek problémái vannak, akkor az egész piacnak is problémái vannak, amint az jól látható az elmúlt hetekben.

Véleményem szerint

AZ APPLE ÉS A MICROSOFT EGY JOBB HANGULATBAN MÉG KÉPES LEHET ÚJ CSÚCSRA EMELKEDNI, MERT EZT A KÉT PAPÍRT SÚJTJA JELENLEG A LEGKEVESEBB PROBLÉMA.

Mindketten extrém magas készpénz tartalékon ülnek. Emellett az elmúlt években rengeteg saját részvényüket szívták ki a piacról visszavásárlásaikkal, ami érdemben szűkíti a jelenlegi részvénykínálatot. Mindezeken túl ők ketten esték a legkevesebbet a pár héttel ezelőtti csúcsukhoz képest. A másik öt részvény esetében valami nagyon komoly új katalizátornak kellene érkeznie ahhoz, hogy újra a csúcson legyenek.

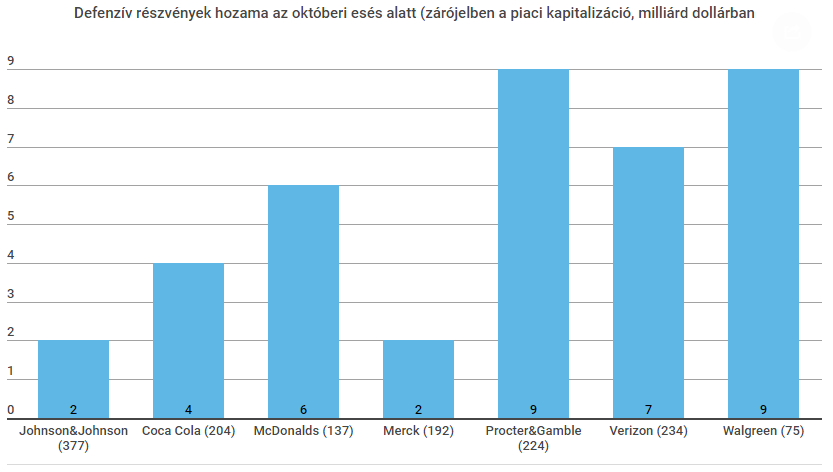

Jönnek a defenzív papírok – élelmiszeripar, gyógyszeripar

A szélesebb piacot nézve már csak azt a kérdést kell megvizsgálni, hogy totálisan kifelé áramlik-e a pénz a részvénybefektetésekből, vagy létezik még olyan szegmens, ahol a vevők még felfelé hajtják az árfolyamokat. Nem is kell nagy mélységben vizsgálni ahhoz a piacot, hogy találjunk az elmúlt öt hétben kisebb-nagyobb emelkedéseket nem technológiai részvényekben. A legrégebbi, de a piac állapotáról napjainkban egyre kevesebbet mondó Dow Jones Iparági Átlag 30 papírja közül a most bemutatásra kerülő héttagú csapat nagyon jól viselkedett az októberi zuhanás ideje alatt. A grafikonon a szeptember végi záróárhoz képest elért hozam (százalékosan) szerepel. A cégek neve mögött a piaci kapitalizációjuk látható milliárd dollárban:

Ezek is ismert nevek, csak egy kicsit más a tevékenységi körük, mint a technológia pompás többéves teljesítményt nyújtó heteséé. (A Walgreen 10.000-nél is több gyógyszertárat üzemeltet jellemzően az Egyesült Államokban.) A cégek mérete is összemérhető a technológiai óriásokéval. A gyógyszer, üdítőital, gyorsétterem, háztartási szerek és a távközlés piaca azonban egészen más kávéház. Ezek a klasszikus defenzív részvények.

Az amerikai piacon a hirtelen októberi beszakadás mögött egy jelentékeny intézményi rotáció is megfigyelhető.

A BEFEKTETŐK A NAGYNÖVEKEDÉSŰ TECHNOLÓGIAI PAPÍROKBÓL AZ ALAPVETŐ FOGYASZTÁSI IGÉNYEKET KIELÉGÍTŐ DEFENZÍV RÉSZVÉNYEKBE MENNEK ÁT. EZ A TÍPUSÚ MOZGÁS ÁLTALÁBAN A BIKAPIACOK LEGVÉGÉN, ILLETVE A BIKAPIAC ÉS A MEDVEPIAC KÖZÖTTI ÁTMENETBEN FIGYELHETŐ MEG.

Az adócsökkentések és a vállalati sajátrészvényvásárlások által megtámogatott 2017-es és 2018-as amerikai részvénypiaci környezetben ez egy nagyon karakteres és figyelmeztető változás. Nagy kérdés, hogy az emelkedő hozamkörnyezetben honnan jöhet majd friss pénz a piacra, ami újra vásárolja a még mindig kifejezetten erős árakon forgó növekedési részvényeket. Nagy kérdés az is, hogy mekkora lesz egyáltalán ez a növekedés.

Amire az elkövetkező hónapokban kiemelt figyelmet kell fordítani, az a vállalatok és a vállalatvezetők részvénypiaci tranzakcióinak az alakulása. Kérdéses, hogy a jelenlegi árszinteken még mekkora lesz a sajátrészvény visszavásárlások volumene? Mikor jönnek a piacra dobni a vállalatok csúcsmenedzserei a részvényeiket (Például egyedül Jeff Bezosnak 131 milliárd dollárt ér még mindig az Amazon részesedése.)? Érkeznek-e szignifikáns új cégek a piacra, például lesz-e Uber és Airbnb kibocsátás?

A legnagyobb kérdés persze az, hogy a globálisan szűkülő likviditási helyzetben honnan tud majd olyan részvénykereslet érkezni a Wall Streetre 2019-ben, ami legalább kiegyenlíti az egyre nyilvánvalóbban megjelenő részvénykínálatot.

Idén októberben mindenesetre az intézményi pénzáramlás iránya már nagyon karakteresen a technológiából való kiáramlás és a defenzív részvényekbe történő menekülés volt. Egyesek már jobban bíznak a gyorséttermi költésben, mint az okostelefonokban, a gyógyszerfogyasztásban, mint az online hirdetési költésekben, a távközlésben, mint a netflixezésben.

Az pedig, hogy az októberi zuhanás az úgynevezett smart money később okosnak bizonyuló eladásai miatt következett-e be, vagy még mindig csak egy gyorslefolyású pánik volt, hamarosan kiderül. Egy biztos csak, karakteres tőzsdei év lesz 2019-ben.