A hosszú távú eredményességnek, sok esetben már magának az életben maradásnak vagy a játékban maradásnak a titka a jó szokások kialakítása mellett a megfelelő táplálékszerzési algoritmusok futtatása. Ez egy vadállatnál a szavannán magáról az élelem megszerzéséről szól, míg a kosárlabdában a pont a fizetőeszköz, a tőzsdén pedig maga a pénz. Mindeközben a tőzsdék világa is egyre jobban kezd hasonlítani a szavannára…

Egymillió dollárt veszíteni egy óra alatt

„A döntéshozatali logika, amelyet azért vetnek be, hogy a legjobb hosszú távú eredményeket lehessen elérni, mára már a valószínűségszámításra és statisztikára, játékelméletre és egyéb eszközökre támaszkodó önálló tudománnyá vált. (…) Figyeld meg a vadon élő állatokat, és látni fogod, hogy ösztönösen várhatóérték-számításokat végezve optimalizálják a táplálékszerzést szolgáló energiafelhasználásukat. Amelyik jól csinálta, élt és virult, és a természetes kiválasztódás révén továbbadta génjeit; amelyik rosszul, elpusztult. Bár azok az emberek, akik gyengék ebben, nem fognak elpusztulni, a gazdasági kiválasztódás folyamata minden bizonnyal sújtani fogja őket.”

Az idézet Ray Dalio Elvek című könyvéből származik és szinte egyszerre jött szembe velem az alábbi félórás „oktatóvideóval”:

Ebben az anyagban egy professzionális szabadúszó amerikai részvénykereskedő mutatja be azt egy fél órában, hogy a 2022. október 14-i kereskedési napon

HOGYAN VESZÍTETT EL KÖZEL EGYMILLIÓ DOLLÁRT EGY ÓRA ALATT

egy ILAG ticker alatt futó Intelligent Living Application Group nevű hongkongi székhelyű vállalat részvényeiben. A kisfilm megtekintését azért ajánlom, mert elementáris erővel mutatja be azt, hogy milyen mértékben vált az amerikai részvénypiaci kereskedés az algoritmusok által uralt élettérré.

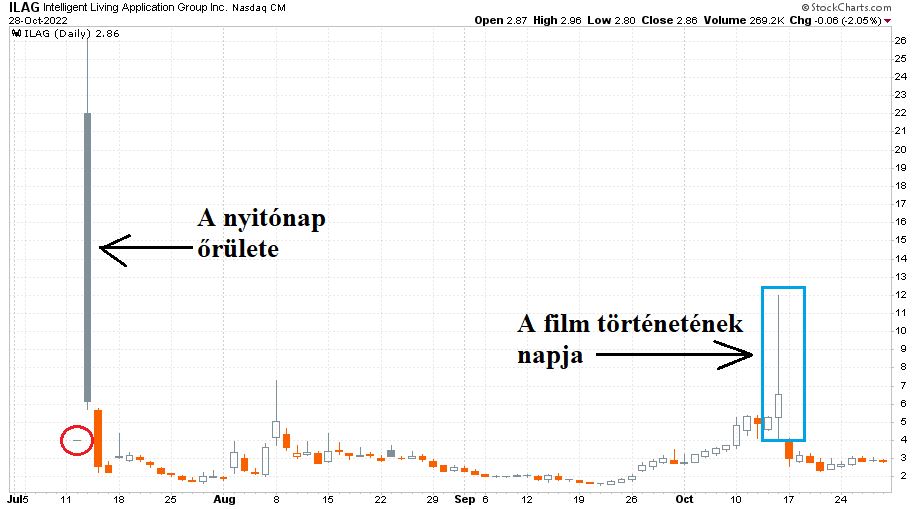

A történet röviden a következő: a filmben szereplő víziórészvény amerikai részvénypiaci élettörténete 2022. július 11. és október 28. között a következő volt napi gyertyákkal:

A kibocsátási ár 4 dollár volt, míg a nyitóár másnap a tőzsdén 22 dollár, ahonnan még 26 fölé szúrt az ár, majd leesett 6 dollárig. Másnap már a kibocsátási ár alatt volt, majd elkezdődött a pár dolláros árszinteken az egyre jobban kiszáradó tőzsdei kereskedés. Ahogyan az ábrán látható, szeptember végén és október elején százalékosan komoly emelkedés bontakozott ki a papírban a 2 dolláros szintek alól az 5 dolláros szint fölé. Ekkor jött el az ominózus október 14-i péntek, amely napon 40 millió részvény cserélt gazdát (a közkézhányad 8,7 millió darab). Az adott nap kereskedésének menetét mutatja a következő ábra háromperces gyertyákkal, alul külön jelölve az adott három perc forgalmát:

A történet kulcsa a világoskék téglalappal jelölt időszak, amikor és ami után négyszeri ötperces tőzsdei kereskedési felfüggesztés (a gyors árváltozás miatt vannak ezek a mechanizmusok az USA részvénypiacán) után hirtelen 11 dolláros árfolyam alakult ki a félórával azelőtti 5,5 dolláros árfolyamhoz képest. A kék téglalapon belül jelzett gyertyák valódi időhorizontja (és ez az igazán ijesztő a kisfilmben) mindössze néhány másodperc vagy még annyi sem volt. A felfüggesztések után amint visszaengedték a részvényeket, a shortban ragadó, illetve az új csúcsra támadó emberek és algoritmusok egy szempillantás alatt azonnal az újabb felfüggesztési szintre rakták az árat. Akinek olyan rosszul állt a szénája, mint a filmünk főszereplőjének, és lemaradt az adott szintről, csak fokozódott a büntetése pár perc múlva.

A közgazdaságtan és a hárompontos esete

Ennek a kisrészvénynek az esete kiválóan világít rá arra, hogy mennyire gyorsak és milyen nagyok lettek egyes tőzsdei mozgások az elmúlt években a piac alapvető karakterének a megváltozása következtében.

Mielőtt folytatnánk a tőzsdei kereskedés megváltozásának a vizsgálatát, tegyünk egy kis kitérőt az amerikai professzionális kosárlabda világába. Aki néz kosárlabdát manapság, azt tapasztalhatja, hogy az elmúlt évtizedben hihetetlen mértékben elszaporodtak a hárompontos kísérletek ebben a játékban, kvázi uralják napjainkban a kosárlabdát. Sokáig nem értettem, hogy miért alakult ez így, amíg kezembe nem került Kirk Goldsberry SprawlBall című könyve, aminek a tartalmáról nagyon jó leírást adott a fivethirtyeight.com nevű oldal „How Mapping Shots In The NBA Changed It Forever” című cikke.

A cikkben kifejtésre kerül az, hogy az egész NBA-t hogyan változtatta meg a fejlett adatelemzés és adatpontgyűjtés. Hosszú évek óta állnak rendelkezésre adatok az évi 1230 alapszakasz mérkőzés körülbelül 200 ezer mezőnykísérletéről. Minden egyes dobásnál rendelkezésre áll az adat, hogy a pálya melyik négyzetmilliméteréről engedte el azt a játékos. Az egész adathalmazból kijött az, hogy egyedül közvetlenül a gyűrű környezetéből dobnak 50 százalék feletti hatékonysággal a játékosok, sőt a ligaszintű dobószázalék a gyűrűnél 2,5 méternél távolabbról már 45 százalék alá csökken. A 7,25 méterre lévő hárompontos vonalon túl viszont még mindig 36 százalékos marad a hatékonyság.

Ebből viszont ki is jön a játék alapképlete: egy ziccer, zsákolás, gyűrű alatti dobás várható pontértéke 1,1-1,3. Egy középtávoli kétpontos dobásból várható pontérték 0,85 alatt marad. Egy hárompontos dobás várható pontértéke pedig 1,07. És mivel

A KOSÁRLABDA NEVŰ JÁTÉK KÖZGAZDASÁGTANÁBAN A CSAPATOK SZÁMÁRA A VÉGSŐ FIZETŐESZKÖZ A PONT,

ezért nem csoda, hogy egyre kevésbé kívánják az edzők, csapatok, játékosok a nagyon rossz várható értékkel bíró középtávoli dobásokkal befejezni a támadásokat. A 2020-as évek algoritmizált kosárlabdájában éppen ezért kihalóban van ez a dobásfajta.

Új világrend

Miközben a vadállatok táplálékszerzési algoritmusai hellyel-közzel változatlanok, addig mind a kosárlabda nevű – régen még játéknak nevezhető – tevékenység pontszerzési és győzelmi utat jelentő algoritmusai, mind pedig a tőzsdei kereskedés pénzszerzési és kereskedési profit realizálási algoritmusai gyökeresen megváltoztak az elmúlt 10-15 évben. Köszönhetően az egyre kiterjedtebb és professzionálisabb adatgyűjtési, adatfeldolgozási és elemzési munkának, mind a kosárlabdában, mind pedig a kereskedésben kialakultak a kötelező „dobások” és a no-go zónák. Aki becsukott szemmel és gondolkozás nélkül hajtja végre a kötelező dobásait, és elkerüli a tevékenysége során a no-go zónákat, az már nagyon sokat tesz a hosszú távú életben maradásáért az adott fronton.

Kiválóan mutatja be az elmúlt években ennek az adaptációs folyamatnak az alakulását az írás elején belinkelt oktatóvideó. A 2020-as esztendőben és a 2021-es év elejének tőzsdei aranylázában rengeteg régi motoros és újonnan érkező szereplő keresett óriási pénzeket, jelentékeny részben az ultralaza monetáris politika következtében kialakuló tőzsdei árfolyamvágtatásban. Aztán sok instrumentum esetében már 2021 különböző időpontjaiban megfordult a széljárás, az egész piacon pedig 2021 és 2022 fordulóján egy teljesen új világ jött létre.

Egy olyan új rend, ahol 2022-ben a részvénypiacon a nagy pénz a shortolásban volt. A nagyon gyors és nagyon nagy pénz pedig sok esetben az újabb és újabb zuhanási hullámban az egyes – bocsánat a kifejezésért – hulladékrészvények módszeres és következetes shortolásában. Minden napon vagy héten más és más áldozat megkeresésében, ahol a megelőző időszak mániákus világa után a beragadók az eltűnőben lévő vevők mellett kénytelenek szélsebesen és nagymértékben lekergetni az árat. Tömkelegével voltak olyan sztorik és grafikonok, mint amilyen a másfél éve még az online streaming sport üdvöskének tekintett fuboTV-é (heti gyertyás grafikon, 2020. január 1. – 2022. október 28.):

Ez a stratégia aztán bizonyos pontokon beleütközik egy lényeges problémába, amire véleményem szerint a 2021 januári Gamestop medvevadászat nem igazán nyitotta fel a tőkepiaci társadalom szemét. A kicsi és 2022-ben egyre kisebbé váló tőzsdei vállalatok esetében egészen egyszerűen nem áll rendelkezésre elegendő darabszámú papír az egyre inkább globálissá váló és a különböző platformokon egyre valósabb időben összekötött, ugyanazokból a szűrőkből és chartlistákból tájékozódó kereskedőhad részére. Ez pláne igaz a short irányú esetekben. Ez pedig sokszor odavezet, hogy túlzsúfolt ügyletek jönnek létre.

Jogában áll-e világszerte több millió fiatalnak egyszerre hülyének lennie?

Ez az írás nem a bitcoinról szól, nem is a Gamestopról és nem is az ezüstről. Hanem arról, hogy az újdonsült, huszonéves és még fiatalabb generáció milyen tapasztalatokat szerzett eddig a megtakarítási és befektetési lehetőségeivel, a tőzsdék működésével és az árfolyamok alakulásával kapcsolatban.

A túlzsúfolt ügyleteknél pedig egyes befektetői csoportok annak ellenére, hogy hosszabb távú meglátásaik az esetek döntő többségében igaznak bizonyulnak, rövid távon beszorulnak a rossz irányba. Ezt a beszorulást aztán pánikszerű, az árszintet nem néző villámgyors pozíciózárásokkal kell orvosolniuk. Itt jön az algoritmizált világban a következő probléma. Ezek a pánikszerű pozíciózárások mély nyomot hagynak a tőzsdei grafikonokon és ezáltal a rövid távú kereskedési lehetőséget kereső piaci szereplők figyelőlistáin. Akik sokszor jó lehetőséget látnak abban, hogy a már eleve meglévő súlyos árfolyamkilengést felnagyítsák, és ezáltal a rövid távon beszorult befektetők további megkergetésével érjék el a saját kereskedési profitjukat.

A már említett Gamestop részvényekkel például ez történt 2021 első félévében (napi gyertyák):

A kék téglalap által jelölt időszakban 11 nap alatt lettek úgy megkergetve a fundamentális alapon shortolók, hogy 5-ről 120-ig ment az árfolyam (mai árakkal, mert az azóta lezajlott részvényfelaprózás miatt ez valójában a 20 dollárról 480 dollárig történő emelkedést jelentett).

VALAHOGY ÍGY NÉZ KI NAPJAINK AMERIKAI RÉSZVÉNYPIACA.

És nemcsak az elhanyagolható tőkeértékű kis részvényekben, hanem a nagy papírokban, sőt még az S&P 500 index szintjén is egyre nagyobb teret hódít a beszorultak levadászásával járó, algoritmikus alapokon nyugvó kereskedés. Ahol bizonyos árszint eléréséhez egy másik megcélzott árszint elérésének a valószínűségét párosítják a befektetők. Ez pedig természetesen nagyobb kilengésekhez és szűkebb piaci likviditáshoz vezet, hiszen egyre kevesebben akarnak beállni egy még intenzíven mozgó trenddel szemben. Még akkor is, ha más alapokon jónak tartják az adott árat. Aztán amikor megfordulnak a dolgok, akkor az egész kereskedőhad sietve igyekszik átállni a másik oldalra.

AHOGY LÁTHATJUK, NEM SOKBAN KÜLÖNBÖZIK 2022 KERESKEDÉSI VILÁGA ATTÓL, MINT AMIT A SZAVANNÁKRÓL SZÓLÓ TERMÉSZETFILMEKEN LÁTHATUNK AZ ÁLLATVILÁG FARKASTÖRVÉNYEIRŐL.

(A cikk először a Portfolio.hu-n jelent meg, 2022. novmber 9-én. Címlapkép: Tőzsdei szavanna, forrás: Valerio Ferraro)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.