Az elmúlt időszak szenvedése után egyre vonzóbb hozamszintre kerülnek az európai vállalati kötvények. Közben az amerikai és az európai gazdaság lefékeződésével és az infláció ütemének lassulásával jelentős árfolyamnyereségre lehetett szert tenni az állam- és vállalati kötvények piacán az elmúlt hetekben.

Az idei, meglehetősen fordulatos év után a jövő év sem ígérkezik eseménytelennek a nemzetközi kötvénypiacokon. Főbb megállapítások:

- Az elmúlt 12 hónap rég nem látott vesszőfutását követően látszólag vonzó hozamszintekre értek az európai vállalati kötvények.

- A gyorsan emelkedő hozamok hátterében elsősorban az amerikai jegybank (Fed) agresszív kamatemelési sorozata áll. A Fed az elmúlt 40 év legmagasabb inflációjával kénytelen megküzdeni.

- Számos jel utal arra, hogy a főbb gazdaságok lassulni kezdtek. A magasabb kamatlábak érezhetően visszafogják a keresletet a lakáspiactól az IT szektoron át.

- A jelek szerint az infláció üteme hamarosan lelassul, de az árak könnyen ragadóssá válhatnak, mivel a növekvő munkaerőköltségek, az értékláncokban megfigyelhető súrlódások, és az energiamixben történő változások hatása fűti a maginflációt. Ahogy az infláció lefordul a csúcspontjairól, a Fed és az EKB mérsékelni tudja majd a kamatemelések ütemét, miközben a kamatlábak ingadozása is valószínűleg mérséklődik.

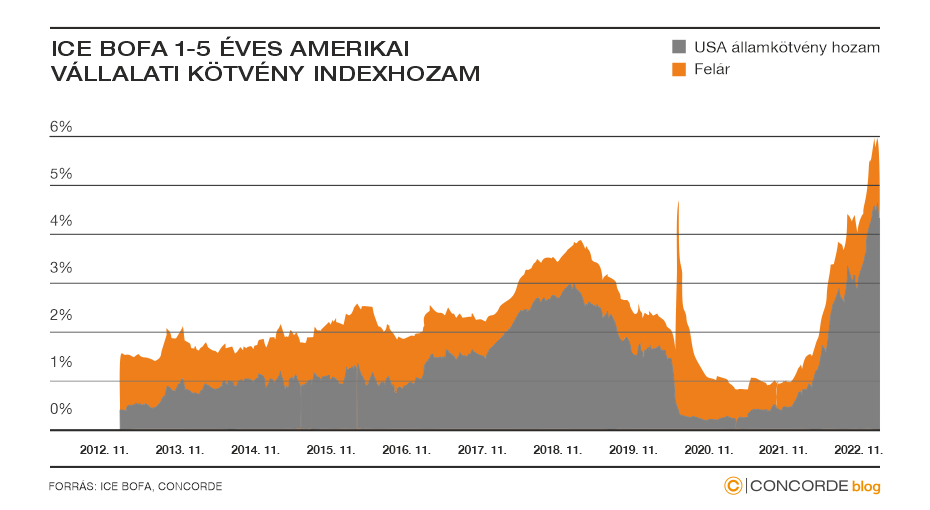

- Az amerikai és az európai gazdaság lefékeződésével és az infláció ütemének lassulásával jelentős árfolyamnyereségre lehetett szert tenni az állam- és vállalati kötvények piacán az elmúlt hetekben. A fix kamatozású eszközök árazása sokkal egészségesebbnek mondható, mint pár évvel ezelőtt, míg a kötvény újra vonzó eszközosztállyá lépett elő a részvénnyel összehasonlítva. A 2 éves amerikai állampapírok hozama november közepe óta 4,5 százalék körül tartózkodik, a befektetési minősítésű vállalati kötvények hozama pedig közel 6 százalék. Eközben az S&P 500 indikatív osztalékhozama mindössze 1,5 százalék.

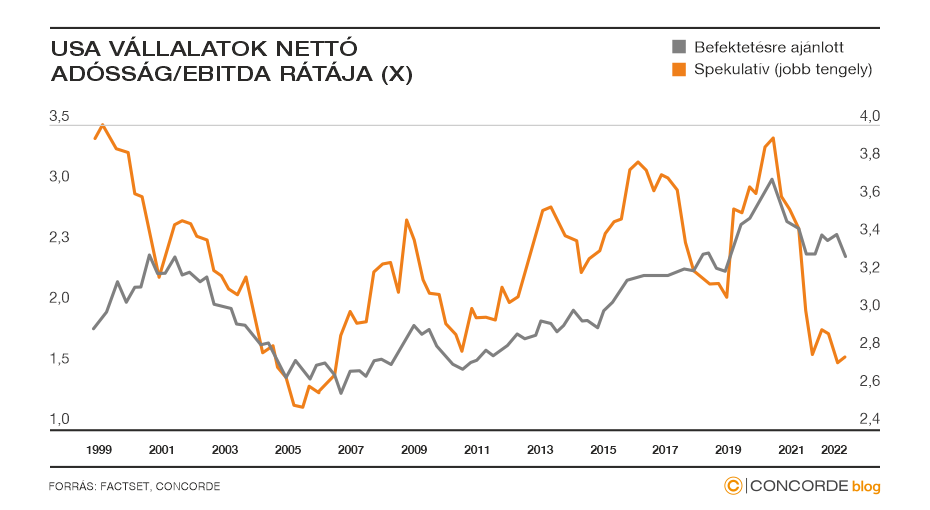

- Fundamentális alapon az adósságminőségek csúcspontja bizonyosan mögöttünk van: a finanszírozási költségek emelkedése és a lassuló bevétel-növekedés (reál értelemben bevétel-visszaesés) miatt a vállalatok gyengébb összetételű és kamatérzékenyebb mérlegekkel vághatnak bele a 2023-as évbe, ráadásul hozzá kell szokniuk a várhatóan huzamosabb ideig fennmaradó magasabb kamatokhoz és romló üzleti környezethez. A leminősítések száma előreláthatóan nőni fog az Atlanti-óceán mindkét partján. A tapasztalatok azt mutatják, hogy a minősítések romlásával általában a nemfizetési események száma is szaporodik.

- Noha a befektetési minősítésű vállalati felárak egyértelműen vonzóbbak, mint egy évvel ezelőtt, még korántsem tartózkodnak recessziós szinten, miközben egy széles értelemben vett (Covid-járvány utáni) kínai nyitás esetén a nyersanyagárak újbóli felszökése kitolhatja az inflációs ráták tetőzésének idejét, ami óvatosságra intheti a kötvénybefektetőket.

- Míg rövid (3-6 hónapos) távon a kötvények piaci árfolyamának alakulása továbbra is nagyon bizonytalan, a történelmi példák azt sugallják, hogy amennyiben a hosszabb időtávban gondolkodó befektetők recessziós felár szinteken vásárolnak, nem valószínű, hogy pénzt veszítenek a következő 12-24 hónapban, még úgy sem, ha a görgetési költségeket és kamatláb különbségeket figyelembe vesszük.

- A befektetőknek érdemes a vállalati kötvénypiac legkevésbé „kockázatos” szegmensére koncentrálni. A romló makrogazdasági környezetben a „minőségi”, befektetési kategóriába rangsorolt kötvényeknek jövőre illene relatíve jobban teljesíteniük (értsd: kisebb árfolyamingadozás mellett, nagyobb hozam), mint a magas kockázatúaknak, kiváltképpen azon kibocsátók esetében, amelyek a pénzügyi, az energia, a telekommunikáció vagy éppen az egészségügyi szektorban érdekeltek.

- A jobb minőségű és likvid fix kamatozású eszközökben való pozícionáltság lehetővé teszi a befektetők számára, hogy vonzó hozamokat érjenek el, miközben likviditásuk stabil maradhat, így később, egy szélesebb tőkepiaci pozitív fordulat eljövetelekor, a kockázatosabb eszközökben megjelenő új lehetőségek kiaknázására rugalmasabban reagálhatnak (rotation).

Nincs még vége a kamatemeléseknek

Nyilvánvaló, hogy az infláció lassulásának meggyőző jelei és a geopolitikai feszültségek enyhülése nélkül (különös tekintettel az orosz/ukrán háborúra), sem az állampapírhozamok, sem a kötvényfelárak nem fognak érdemben mérséklődni.

A hozamesés időzítése és mértéke egyelőre teljességgel bizonytalan, de ha tippelnünk kellene, azt mondanánk, hogy a kockázati hangulat javulni fog, amint az Egyesült Államokban várható „puha” makrogazdasági landolási pálya láthatóvá válik. Ennek bekövetkezte 2023. második negyedévére várható. Mindemellett azt feltételezzük, hogy a kamatemelési ciklus elhúzódhat, ami gátat szab a pénzügyi kondíciók enyhülésének a következő félévben.

Ami a kamatpályát illeti, a Fed és az EKB várhatóan további 100-125, illetve 150 bázispontos emelést hajt végre a következő három kamatdöntő ülésén. A Fed az irányadó kamatot a mostani 4 százalékról 5-5,25 százalékra, az EKB pedig 2 százalékról 3,5 százalékra emelheti a több évtizedes rekordokat döntögető infláció elleni küzdelem jegyében. A Fed 100-125 bázispontos további kamatemelése nyár elejéig megtörténhet, míg az EKB részéről egy némileg hosszabb, jövő év végéig tartó kamatemelési ciklus várható. Mindazonáltal a folytatódó „jumbo” emelések kockázata, és ezáltal az amerikai gazdaság túlzott mértékű megszorításának esélye csökkent az elmúlt hetekben. A munkaerőpiac stabilizálódni látszik, a friss adatok szerint a maginflációban fordulat állt be, amit az ellátási láncok és a bérlakáspiac közelmúltbeli normalizálódásának tovább kellene erősítenie.

Összességében elmondható, hogy az amerikai gazdaság a figyelemre méltó alkalmazkodó képessége révén még a monetáris szigorítás közepette is összességében pozitív növekedést produkálhat jövőre (bár rövid időre recesszióba süllyedhet), köszönhetően a rendelkezésre álló reáljövedelem erőteljes fellendülésének. Valószínűleg az euróövezet sem kerüli el a recessziót, tekintettel a kínálati oldali sokkhatások (pl. energiaválság) súlyosságára, de a visszaesés végül csekély mértékű és rövid ideig tartó lehet, köszönhetően az áram- és gázpiac egyensúlyának helyreállítására tett központi erőfeszítéseknek. Jóllehet a szolgáltatási szektorban az áremelkedés üteme még mindig jelentős a számottevő bérnövekedés tovagyűrűző hatásának eredményeképpen, a maginfláció az euróövezetben is valószínűleg 3 százalék körüli értékre apadhat 2023 végére, ami lehetővé tenné az EKB számára, hogy lassítson a kamatemelések ütemén.

A hozamgörbe rövid oldali invertálódása (magasabb hozamok a rövidebb lejáratokon, mint a távolabbikon) arra enged következtetni, hogy az 1-3 éves lejáratú kötvényeken kellemes megtérülést lehet realizálni, és nem kell különösebb futamidő (kamat) kockázatot felvállalni. Az amerikai rövid lejáratú, befektetési minősítésű kötvények jelenleg például csaknem 6 százalékos hozamot kínálnak (lásd az alábbi ábrát).

A lapos európai hozamgörbék miatt viszont nincs szükség hosszabb futamidejű, magas felár-érzékenységű vállalati kötvények vásárlására, különösen annak fényében, hogy a gazdasági kilátások romlásával valószínűleg a hitelfelárak még növekedhetnek a következő hónapokban. A rövid lejáratú kötvények viszonylag védve vannak a nagyobb mértékű árfolyamingadozásoktól, tekintettel az árváltozásokra való alacsony érzékenységükre és az általuk kínált magas (kupon) bevételre (pl. a legutóbb kibocsátott banki kötvények).

A jelenleg uralkodó magasabb kamatkörnyezetben a kibocsátok kockázati profilja, likviditási és piaci pozíciója, üzleti modelljének ciklusérzékenysége lényeges szempont a kötvénybefektetések mérlegelésekor. A vállalatok több mint három évtizede nem látott tőkeköltség emelkedéssel szembesülnek, pont akkor, amikor a bevételi kilátásaik romlanak. Ellentétben a legutóbbi három kamatemelési ciklussal, amelyek során a FED és más jegybankok az erőteljes gazdasági növekedésre válaszul szigorították a pénzügyi feltételeket, a folyamatban lévő szigorítási ciklus a lassuló növekedés és magas infláció egyidejű előfordulásakor bontakozik ki.

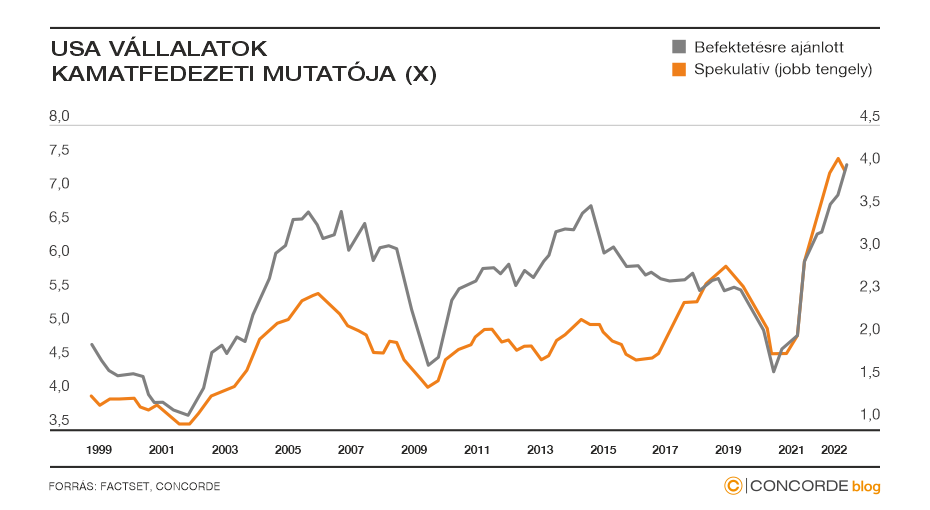

Romló vállalati mérlegek és fizetőképesség

Borítékolható, hogy a finanszírozási költségeknek a globális pénzügyi válság előtti szintre való visszatérése az alacsonyabb növekedési ráták mellett szinte biztosan véget vet a kamatfedezeti mutatók három évtizedes folyamatos javulásának. A rövid távú alacsony refinanszírozási igény ellenére a változó kamatozású hitelek kamatterhei valószínűleg ugrásszerűen nőni fognak, és még az sem zárható ki (feltéve, hogy a főbb alapkamatok pályájára és tetőzésére vonatkozó-prognózisaink helytállónak bizonyulnak), hogy az átlagos folyó kamatkifizetések előírt összege megkétszereződik a következő negyedévekben a 2020-ban elért mélypontokhoz képest. Természetesen a kamatok emelkedése nem feltétlenül jelenti azt, hogy a pénzügyi veszteségek megduplázódnak 2023-ban, mivel a változó kamatozású kitettség egy részét a kibocsátók kamatcsere ügyletekkel folyamatosan fedezik.

A teljes képhez hozzátartozik, hogy a likviditási pozíció romlása nemcsak a megváltozott makrogazdasági feltételek számlája írható. Ebben a részvényesi érték növelése érdekében tett intézkedések is szerepet játszottak. Az elmúlt két évben tudniillik a vállalatok hitelből saját részvényeket vásároltak vissza a tőkepiacokon, illetve több osztalékot fizettek. A korábbi alacsony kuponú kibocsátások szintén védelmet nyújtanak egy bizonyos mértékig az emelkedő hozamkörnyezetben, de még figyelemreméltóbb az a tény, hogy a vállalatok egyszerűen nem ruháztak be az elmúlt negyedévekben, ami automatikusan nettó adósságcsökkentéshez vezetett.

A kockázatok szaporodásával a befektetők emlékezete mindenesetre rövidülni fog, és elfordulhatnak a kockázatosabbá vált korábbi kedvencektől, és inkább újra hajlandók lesznek „felárat” fizetni a biztonság és az átlag feletti likviditású papírok birtoklásáért, ami tükröződhet az alacsonyabb úgynevezett „kényelmi hozamokban” (convenience yield). A minőség felértékelődik, ugyanakkor az „elfogadható” mértékű (reál)hozam eléréséhez nem feltétlenül lesz szükség a hozamgörbe távolabbi pontjaira merészkedni.

Jegybanki mennyiségi szigorítás

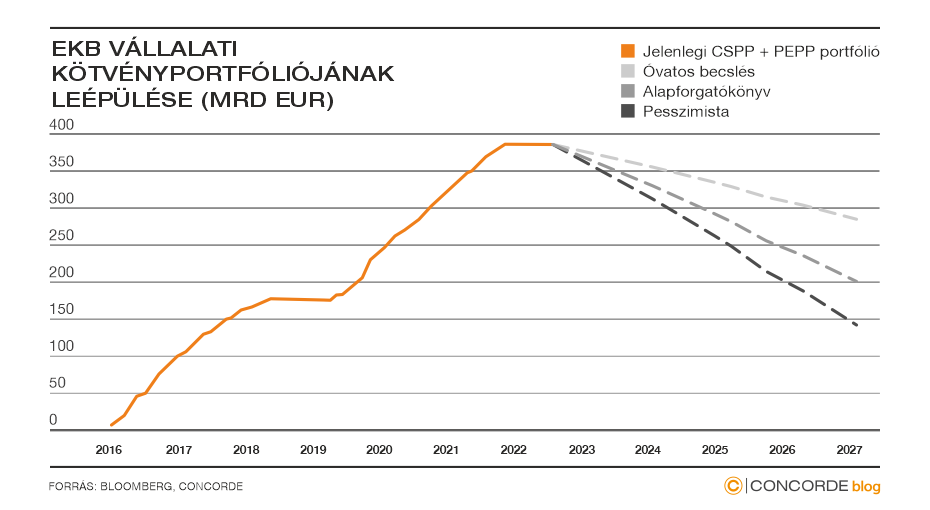

A Fed már hozzálátott a passzív mennyiségi szigorításnak, az EKB pedig feltehetően jövőre fog nekilátni, amely minden bizonnyal felfelé irányuló nyomást fejt majd ki a kiemelt kockázatú (high yield – HY) kötvények felárára. Ezzel párhuzamosan az intézményi befektetők is elkezdhetik leépíteni a jegybanki lazítás időszakában felépített magasabb kockázatú kötvényportfólióikat, és átsúlyozni befektetési kategóriába (IG) sorolt kötvényekbe. Eközben a kibocsátási szándék is erősödhet a kockázatosabb kibocsátók részéről a likviditási zavarok és jövedelmezőségi problémák gyakoribb előfordulása mellett. A recesszió növekvő esélye, de minimum a gazdasági növekedés lassulása vitán felül kockázatként leselkedik a HY-piac szereplőire.

Várakozásunk szerint az EKB vállalati kötvényportfóliójának kifutási üteme havi 3 milliárd euró lehet jövőre, de még egy passzív, felső határok nélküli kifutó forgatókönyv szerint az EKB vállalati kötvényportfóliójának értéke továbbra is 200 milliárd euró körül mozoghat 2027 végén. Véleményünk szerint lenne értelme annak, hogy az EKB késleltesse a PEPP-portfólió (pandemic emergency purchase programme) szuverén kötvényperselyének kiürítését, hogy ilyen módon megtartsa a rugalmasságát az újrabefektetések és a felárak féken tartását illetően, ugyanez azonban kevésbé valószínű a vállalati kötvények esetében. Tekintettel a vállalati kötvények PEPP-ben való csekély részarányára, nagyon valószínű, hogy a CSPP (corporate sector purchase programme) és a PEPP vállalati kötvényportfólióból a kiáramlás párhuzamosan fog megtörténni. Azzal, hogy az EKB június végén felhagyott a (nettó) kötvényvásárlással, fokozatosan megszűnik az euróban denominált fix kamatozású kötvények iránti nagy passzív keresletforrás, ami nyilvánvalóan hozamfelhajtó hatású minden más tényező változatlansága esetén.

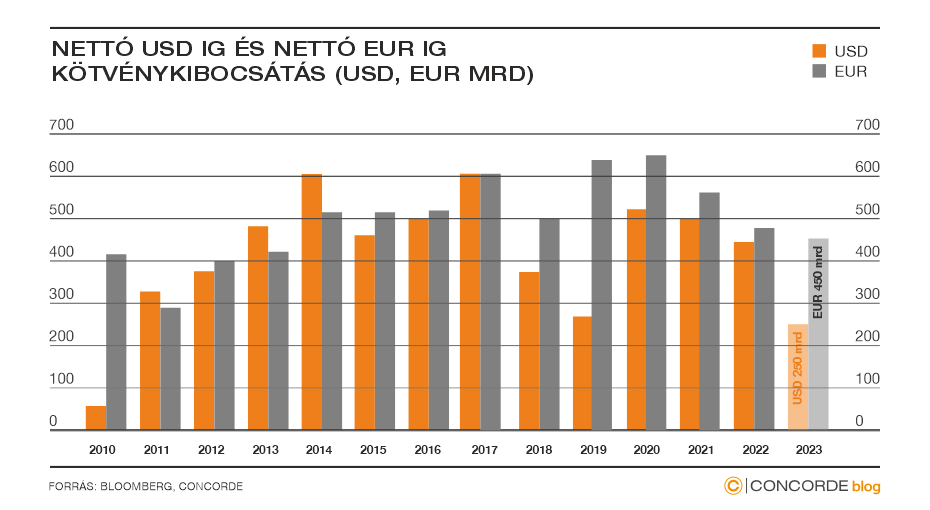

Szűkebb kötvénykínálat jövőre

Jövőre a kínálat visszafogottabban alakulhat mind az amerikai, mind az euróövezeti befektetési minősítésű kötvények esetében, amit részben az alacsonyabb refinanszírozási igény (lejáratok később) magyaráz, részben pedig a magasabb finanszírozási költségek (emelkedő állampapírhozamok és felárak) nyomán lanyhuló felvásárlási (M&A) kedv. A nettó kibocsátás EUR IG kötvények esetében a tavalyi értékhez hasonló nagyságrendet (20-25 milliárd eurót) tehet ki, összhangban a bruttó kibocsátás visszaesésével és az EKB keresletének szűkülésével. A jó minősítésű európai vállalatok likviditási helyzete (fizetőképessége) stabil maradhat a recessziós kilátások ellenére a mérlegükben lévő tetemes készpénzállomány és a rövid lejáratú hitelek alacsony részarányának köszönhetően.

A recesszió idején az EUR IG hitelfelárak általában 150 bázispont felett tetőznek. Ez a szint azonban ritkán figyelhető meg pozitív növekedés esetén. Ezzel egyenértékű szint a HY kötvények esetében 700 bázispont körül szokott lenni. Történelmi kitekintésben vizsgálva a jelenlegi kötvényfelárak jobban összeegyeztethetőnek tűnnek egy olyan gazdasági visszaeséssel, amely végül nem torkol recesszióba. Jelenleg a felárak vitathatatlanul szerény mértékű gazdasági zsugorodást jeleznek előre az EU-ban. Véleményünk szerint azonban 2023 nagy részében a fogyasztói kiadásokat illetően inkább a lefelé mutató kockázatok érvényesülhetnek a magasabb energiaárak és kamatok miatt. Ha ezzel párhuzamosan a pénzügyi piacokon tovább romlana a hangulat, az öngerjesztő folyamatok beindulnának, prociklikusan súlyosbítva a gazdasági visszaesést. Az elmúlt gazdasági ciklusokban a monetáris politika megakadályozta egy ehhez hasonló negatív dinamika kialakulását, de 2022-ben elkezdődött kamatemelések és mennyiségi szigorítás feltehetőleg pont az ellenkezőjét eredményezhetik. A Fed mérlegének csökkentése és a TLTRO-hitelkeretek (targeted longer-term refinancing operations) esetleges visszavágása alighanem csökkenti majd a globális többletlikviditást és kockázatvállalási kedvet, miközben a kamatok mindenhol felfele kúsznak. Az emelkedő kamatok növelik a bankbetétek és a pénzpiaci befektetések vonzerejét a kockázatosabb eszközökhöz, például a vállalati kötvényekhez képest, amely így – minimum a jövő év első felében – a kötvényfelárak zsugorodásának is határt szab majd.

Különböző problémák különböző gazdaságpolitikai válaszokat igényelnek. Azok a makrogazdasági mutatók, amelyek a múltban képesek voltak előjelezni a fordulatokat az alacsony mintaszám, és ami még fontosabb, az egyes válságok sajátosságai miatt aligha jöhetnek most majd számba. Az európai beszerzési menedzser indexek (PMI-k) javulása általában hasznos indikátornak bizonyult a múltban, bár kétségkívül voltak évek (pl. 2002, 2013, 2020 és 2021), amikor téves vagy késői jelzést adtak, inkonzisztens vagy késleltetett kapcsolatban álltak a hitelfelárakkal. Historikusan a piaci kapituláció fele átlagosan a tényleges piaci fordulat előtti utolsó két hónapban következett be. Visszatekintve, nyáron vitathatatlanul voltak erre utaló jelek, de a megérzésünk ezúttal azt súgja, hogy érdemes még kivárni az „all-in”-nel mindaddig, amíg 1) az infláció tetőzik (ezt már látni véljük), 2) a kamatemelési ciklus lezárul (vagyis első körben megáll az irányadó kamatok emelkedése), és 3) a makrogazdasági indikátorok egyértelműen recessziót jeleznek.

A „jó hír” az, hogy maguk a kötvényfelárak általában már a ciklus korai szakaszában képesek előrevetíteni a gazdálkodási környezet későbbi alakulását, vagyis a felárak kicsúcsosodása általában sokkal közelebb van a gazdasági összehúzódás kezdetéhez, mint a végéhez. A volatilitás azonban többszörös nem recessziós időszakokban, ami megnehezíti (különösen a portfóliók átértékelési kényszere miatt) a felkészülést az esetleges fordulatra. A közelmúlt kormányzati intézkedései a tomboló energiaválság leküzdésére bíztatónak mondhatóak (energia mix átmenet), de összességében még csekély számú gazdasági mutató utal arra, hogy a felárak elérték volna a csúcsaikat (meglepetés-indexek már kezdenek ciklusalj értékeket mutatni, megindult a fiskális kiigazítás, nőtt a piaci volatilitás).

Jóllehet a hitelfelár (credit spread) és a csereügylet felár (swap spread) is a vállalat kockázatosságát méri, a jelen helyzetben mégis érdemes őket különválasztani. A credit spread a hitelkockázat mérőszáma, amely lehetővé teszi az adott vállalati kötvény és a kockázatmentes alternatíva összehasonlítását. A kötvényfelárak gyakran jó barométerei a gazdaság állapotának: ha szélesednek, a gazdasági szereplők rossz bőrben vannak, ha szűkülnek, jó irányba haladnak a dolgok. A swap spread a kamat-csereügylet (swap) fix lába és az azonos lejáratú államkötvény közötti különbség, és a csereügylet kockázatosságát mutatja. (A swap-ok fix kamatfizetések változó kamatozású fizetésekre cserélésére irányuló származtatott ügyletek.) A swap-felárak szorosan korrelálnak a hitelfelárakkal, mivel azt az észlelt kockázatot mérik, hogy a swap-ügyletek nem teljesítik kifizetéseiket. A swap-felárat általában nagyvállalatok és a kormányok használják működésük finanszírozására, és voltaképpen azt a kamatlábat tükrözi, amelyen bank pénzt kölcsönöz a vállalatnak és kormányoknak. A swap-spread-ek nyomon követése lehetővé teszi a fix és a lebegő kamatozású hitelek hasonló feltételek mentén történő összehasonlítását. Historikusan a swap spread-ek sokkal szélesebbek voltak, mint a hitelfelárak, és általában előbb húzódtak össze, mint a hitelfelárak – rendszerint amint a referenciahozamok stabilizálódtak, és kisebb lett a hajlandóság a fix kamatáramokat lebegő kamatozásúra cserélni vagy úgynevezett konvexitási fedezeti ügyleteket kötni. A swap-felár időben konvergál a hitelfelárhoz., így a swap-ráták szűkülése jó eséllyel a gazdasági (és kötvénypiaci) fordulatot is előbb jelezhetik.

Mit hozhat a közeljövő?

A vállalati bevételek és jövedelmezőség világjárvány utáni látványos javulása a kínálati korlátok közepette erős keresletre épült. Az árak emelkedtek a bérköltségek viszont elmaradnak az árak emelkedésétől. A megélhetési költségek növekedése és az évtizedek óta nem tapasztalt infláció miatt azonban fennáll a veszélye annak, hogy jövőre a kereslet elmarad a kínálattól, ami persze szükséges volna ahhoz, hogy az infláció lendülete megtörjön. Hacsak a vállalatok nem lesznek úrrá a potenciálisan ragadós béreken, az árrések mindenképpen nyomás alá kerülnek jövőre, ami leminősítésekhez vezethet. A piaci szereplők természetesen bízhatnak abban, hogy amint a recesszió kézzelfoghatóvá válik a jegybankok újra lazítani fognak (central bank put), de arra kevésbé lehet számítani, hogy erre proaktívan sor kerül. Az infláció megfékezéséhez először erős monetáris szigorításra van kilátás, mielőtt a központi bankok hajlandónak mutatkoznak majd enyhíteni a pénzügyi kondíciókon.

Pillanatnyilag zavarba ejtően sok keszekusza jelzés érkezik a jövő évi gazdasági kilátásokat illetően. Előrejelzésünk szerint, az euróövezet, ha csak rövid időre, de valószínűleg recesszióba süllyed jövő év elején. Mire kilábal belőle, addigra viszont ott az lehetősége annak, hogy az Egyesült Államok gazdasága csúszik recesszióba. Hogy tovább komplikáljuk a dolgokat, nem kizárt, hogy az euróövezet 2023 végén újabb lassulással néz szembe, ha a gáztárolókat nem sikerül feltölteni. Ennek megfelelően a várakozásunk az, hogy a kötvényfelárak a jövő év elején még szélesedhetnek a recessziós félelmek közepette. Tekintettel azonban arra, hogy a kötvénypiac hajlamos még az előtt fordulni, hogy a gazdaság állapota érdemben javulna, úgy gondoljuk, hogy a befektetési minősítésű kötvények felára már 2023 közepére jelentősen javulni fog (a csúcsot jelentő 170-200 bázispontról), a jövő év végig pedig 110-120 bázispontra szűkülhet a megfelelő futamidejű referencia állampapírok hozamához viszonyítva.

Az ellátási láncok súrlódásának enyhülése és a magasabb termelékenység az infláció mérséklődéséhez vezethet, és egyben lehetővé teszi a központi bankok számára, hogy korábban fejezzék be a kamatemelési ciklust, ráadásul alacsonyabb csúcsszinteken. Egy ilyen kedvezőbb forgatókönyv esetén a hozamokra nehezedő felfelé irányuló nyomás tagadhatatlanul mérséklődne, különösen a reálhozamok tekintetében, amelyek megugrása idén igencsak megviselte a kötvények árfolyamát. Hangsúlyozni szeretnék azonban, hogy bár az inflációnak legtöbb országban illene szelídülnie jövőre, ez még nem jelenti azt, hogy a jegybankok megnyerték az ellene vívott háborút. Az áhított fordulat konzerválásához folytatniuk kell a mennyiségi szigorítást. Történelmileg a kötvénypiacok akkor értek nyugvó pontra, amikor a monetáris politika hitelt érdemlően megzabolázta és újra kívánatos mederbe terelte az inflációt. A közelmúltban lezajlott kisebbfajta kötvény-rali véleményünk szerint csupán egy erőteljesebb „megszorításra” való (túl)pozícionáltság leépülésének az eredménye volt, egy likviditásban gazdagabb, valamivel vonzóbb értékeltséget mutató (értsd. magasabb hozamok), és egy csipetnyivel jobban jegybanki fordulatra áhítozó, de alapvetően még mindig medvebőrbe bújt piacon.

Úgy véljük, hogy ebben a változékony piaci környezetben a ciklikus-érzékenyebb szektorok (pl. vegyipar, tartós fogyasztási cikkek, technológia, stb.) lényegesen gyengébben teljesíthetnek, de a bankszektorban már fellelhető néhány vonzó árazású kötvény (Raiffeisen, OTP, Erste), amúgy meg a távközlési és egészségügyi szektorban lévő kibocsátók adósságpapírjait és részvényeit preferáljuk. A hazai állampapírpiacon is elérhető többlethozam derivatív eszközök segítségével, jelenleg ugyanis a devizás magyar államkötvények (REPHUN) pénzáramlásai forintra “visszafedezve” lényegesen magasabb megtérülést kínálnak, mint a hasonló futamidejű forintos állampapírok.

(A cikk először a Portfolio.hu oldalán jelent meg 2022. december 13-án. Borítókép: REUTERS/Dado Ruvic)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.