A bankpánik-Fed-pivot birkózógép egy érdekes részvénypiaci jelenség, amelynek első hatásait az elmúlt bő két hétben már meg is figyelhettük. Utoljára 2007-ben és 2008-ban láthattunk hasonlót. Az egész helyzetben az a nagyon érdekes, hogy ha sikerül karanténba zárni a pénzügyi fertőzés potenciális okozóját, akkor sokszor jó időszaka jön a következő hónapokban a részvénypiacnak, mert tud a lazább monetáris pályára koncentrálni. Persze 2008 szeptemberében láttuk azt is, amikor nem sikerült felállítani a pénzügyi karantént.

A 2023. március 9-i napon megérkezett az amerikai és egyben a globális részvénypiac életébe az idei első nagyon komoly „gamechanger” esemény. A gamechanger szót a sportban szeretik használni a kommentátorok az olyan pillanatokra, amikor egy mérkőzés képe egyetlen pillanat alatt változik meg gyökeresen. Ilyen lehet például egy tizenegyes-kiállítás kombináció a labdarúgásban. A tőkepiac életében is vannak ilyen, a „játék menetét” alapjaiban megváltoztató események, elég csak 2020 novemberéből a Pfizer vakcinahírére, vagy 2022 februárjából az orosz-ukrán háború kitörésére gondolnunk.

A gamechanger eseményeknek a tőkepiacon abban rejlik a jelentőségük, hogy miképpen a sportban, itt is élesen elválnak az adott történés előtti és utáni taktikai lépések egymástól. Ahogyan egy tizenegyes-kiállítás kombináció egy nagy tétre menő focimeccs tizedik percében mindkét csapat részéről teljes taktikai váltást hoz, úgy változik meg a tőkepiaci szereplők hozzáállása is az egyes instrumentumokhoz az ilyen típusú földrengésszerű eseményeknél.

Így alakítja immár bő két hete a globális tőkepiac életét a Silicon Valley Bank csődje és az ezáltal generált eseménycunami. Érdekessége pedig az, hogy az ebből fakadó részvénypiaci kereskedési irány nagyon nem egyértelmű, tekintettel arra, hogy két egymással gyökeresen ellentétesen ható energia alakítja most a részvénypiaci mozgásokat. Lehúzó erőként az egyes bankokat érintő negatív spirál, míg felhajtóerőként a kikényszerített Fed-pivot.

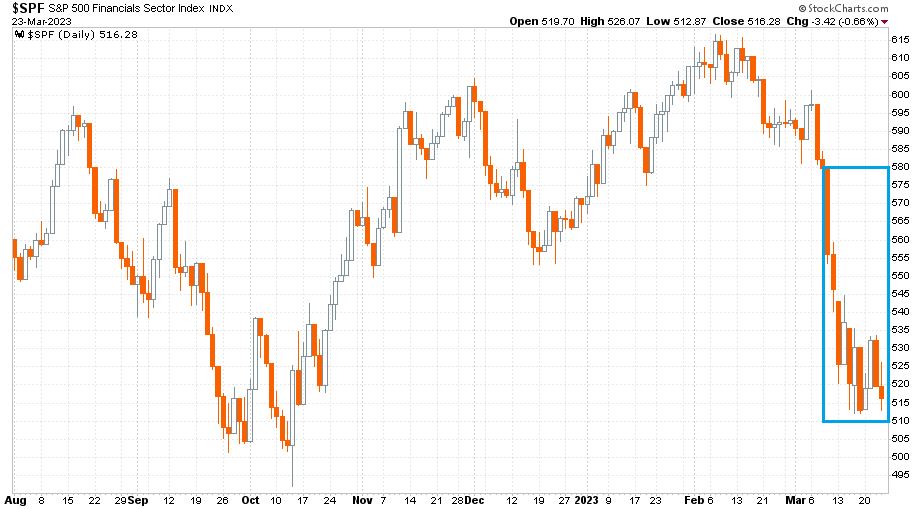

A két egymással ellentétesen ható energia hatása vizuálisan is jól megfigyelhető akkor, ha egymás alá helyezzük az S&P 500 pénzügyi szektor alindexét és a Nasdaq-100 technológiai indexet. Először lássuk az S&P 500 index tizenegy szektora közül a 11,7 százalékos súlyú pénzügyi szektor alindexet napi gyertyákkal 2022. augusztus 1. és 2023. március 23. között:

A kék téglalap jelöli a mostani turbulens időszak tizenegy kereskedési napját, amelynek kezdete a Silicon Valley Bank 60 százalékos esést hozó utolsó tőzsdei kereskedési napja, 2023. március 9-e. Ez alatt a tizenegy kereskedési nap alatt az S&P pénzügy 11,0 százalékot esett.

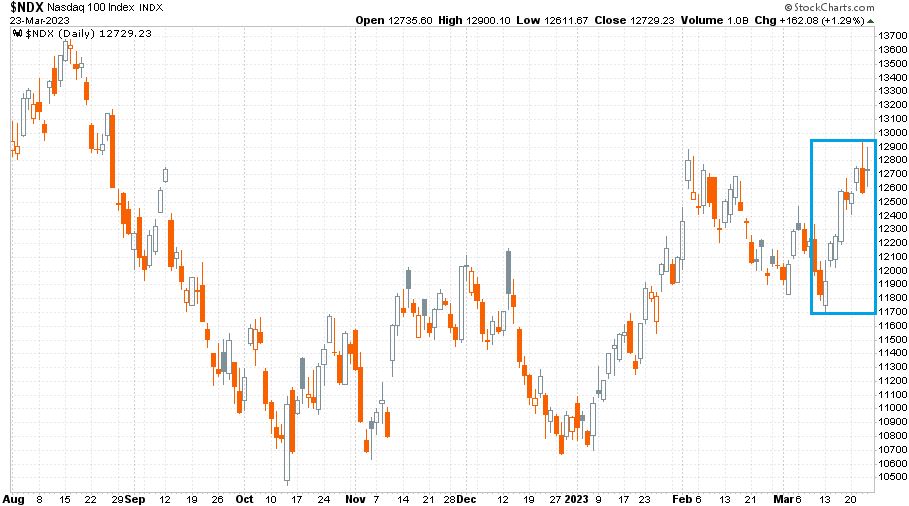

Mindeközben hasonló időhorizonton és hasonló módon az utolsó tizenegy nap kiemelésével a Nasdaq-100 index így mutat:

Itt is volt két és fél napnyi beleadás az ikonikus szilícium-völgyi pénzügyi intézmény elsüllyedésére, ám utána a technológiai szektor domináns része egyszerűen elkezdett lubickolni a kialakult helyzetben. A vizsgált tizenegy kereskedési nap során a Nasdaq-100 index 4,2 százalékkal emelkedni tudott. Sőt, a március 22-i Fed-kamatdöntést követően – igaz csak napon belül – héthónapos csúcsra tudott emelkedni. (Miközben például a Bank of America részvényei 28 hónapos mélypontra estek.)

Ha már említésre került egy egyedi részvény, akkor érdemes megvizsgálnunk néhány 90+ milliárd dolláros piaci kapitalizációval bíró, kiemelkedő jelentőségű amerikai részvény tizenegy napos teljesítményét is:

Itt még élesebben előjön a már szektorszinten is markáns kettéválás és a jelenlegi amerikai részvénypiac kétarcúsága. A mesterséges intelligencia sztori újabb lökést kapott felfelé, miközben a duration mismatch lehúzó ereje továbbra sem kicsi.

A két hatás közül az elmúlt bő két hétben a bankok körüli turbulenciát minden nap látjuk az életünkben, ám az amerikai monetáris hatóság részéről kimondott Fed-pivotot, a hátraarcot az elmúlt 12 hónap monetáris szigorításából még nem láttuk. Csak a várakozások nőttek meg döbbenetesen ezzel kapcsolatban. Ez kiválóan látszik a kétéves amerikai államkötvény hozamának az alakulásán, ha vetünk egy pillantást ennek a nagyon fontos indikátornak a heti gyertyás grafikonjára 2020. január 2. és 2023. március 23. között:

A kék téglalap mutatja az elmúlt három hét gyertyáit, ahol egy bő 15 éves csúcsról esett be hét kereskedési nap alatt a 40 hetes (200 napos) mozgóátlag alá ez a hozamszint. A március 8-i 5,05 százalékos értékből így lett március 23-ra 3,76 százalék, ami egyben hathónapos hozammélypont.

Persze a piac várakozásai arra vonatkozóan, hogy a Fed részéről meg kell állni a szigorításban, teljesen jogosak. A jelentős késéssel elkezdett és rohamtempóban zajló kamatemelési ciklus során 2022 márciusa óta az egyik legfontosabb kérdés az volt, hogy vajon a visszatekintő inflációval számolva előbb reálkamatlábat sikerül-e majd előállítani, vagy hamarabb esik ki egy csontváz a szekrényből. A Silicon Valley Bank (és azóta a Credit Suisse) szanálási kényszere egy új helyzetet hozott el a Fed döntéshozói számára. Ebben a döntéshelyzetben sokkal fontosabb a pénzügyi rendszer turbulenciáinak a kezelése, mint az amúgy is csökkenőben lévő infláció elleni harc.

A BANKI PROBLÉMÁK EGYFAJTA ADUÁSZKÉNT ÜTIK AZ INFLÁCIÓS PROBLÉMÁT.

Csontváz vagy reálkamat?

Sajnos a mostani szigorítási ciklusban hamarabb jelent meg a pénzügyi rendszer és a gazdasági élet szereplői számára a destruktív fájdalom, mint mielőtt a konstruktív fájdalom eredményre vezetett volna.

Valahogy így gondolkozik most a tőkepiac a kötvényhozamok és az egyes részvények mozgásai alapján. Ezért szárnyal két hete a bitcoin és ezért teljesítenek nagyon jól a vezető technológiai részvények. És ismerve a 2008/2009-es válság eseménysorát, illetve a múltbéli hasonló történéseket, teljesen jogosan gondolkozik így.

A helyzet innentől kezdve válhat különösen érdekessé. Ha sikerül a jelenleg még elszigeteltnek tűnő (SVB, CS és néhány kisebb társuk) problémákat megoldani, akkor egy-két héten belül előállhat egy olyan helyzet, hogy a piac két drivere közül csak egy marad meg: eltűnik, vagy a szőnyeg alá söprődik a bankokkal szembeni aggodalom, és a megmarad a Fed-pivot kapcsán érzett öröm. Ilyen helyzet már többször alakult ki az elmúlt évtizedek amerikai tőzsdei történelmében, nézzünk is meg erre most két példát.

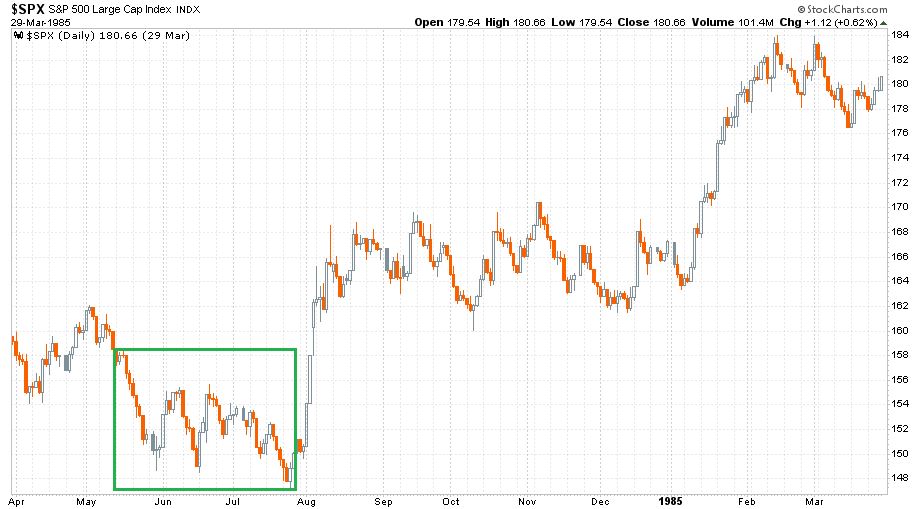

Az első eset a Continental Illinois Bank 1984-es megrohanásának és csődjének az esete, amely a betétbiztosítási rendszer (FDIC) méretéhez képest a legnagyobb bankcsőd volt az Egyesült Államok történetében. A turbulens események 1984 májusában kezdődtek és a helyzet valamikor július végére rendeződött. Az S&P 500 index így mutatott napi gyertyákkal 1984. április 1. és 1985. március 31. között:

A zöld téglalap jelöli a Continental Illinois problémás időszakát. A Fed irányadó kamatlába az 1984 augusztusi 11,6 százalékról 1984 decemberére 8,4 százalékra jött le. Szerette is ezt felettébb akkoriban az amerikai részvénypiac.

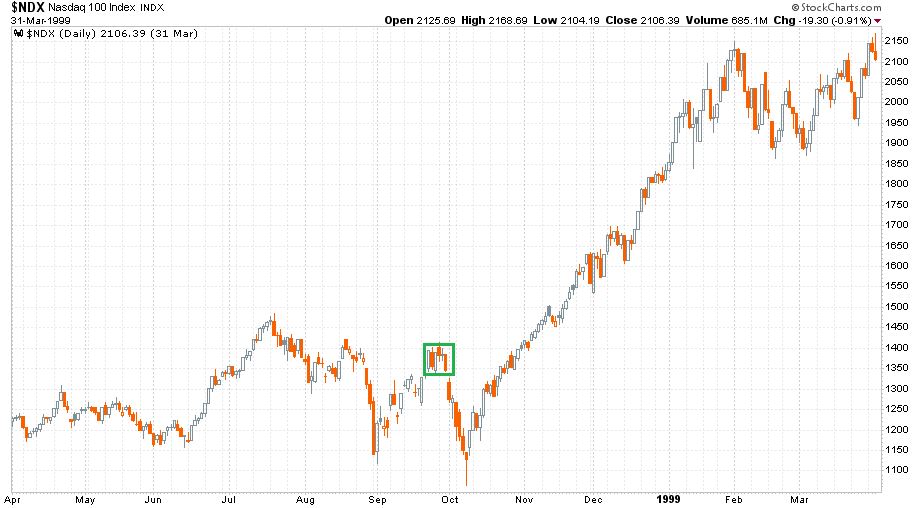

A másik eset még élénkebben élhet az idősebb tőkepiaci szereplők fejében, ez pedig a Long Term Capital Management 1998 szeptemberi megmentésének a története. A masszív tőkeáttétellel vezetett hedge fund az orosz válság hatására borult meg, aminek a következtében 14 bank sietett a segítségére egy mentőcsomaggal 1998. szeptember 23-án. Ezt követően a Fed szeptember 29-én az addigi 5,5 százalékos irányadó kamatlábát 25 bázisponttal 5,25 százalékra vágta le. Ezt még ezután két újabb 25 bázispontos kamatvágás követte. A következő ábrán a Nasdaq-100 index látható 1998. április 1. és 1999. március 31. között:

Zöld téglalap jelöli az LTCM mentés és az első kamatvágás hetét az ábrán. Onnan még jött egy érdemi egyhetes piaci beborítás, majd megszületett minden idők egyik legkomolyabb részvénypiaci mániája: az ezredforduló technológiai buborékja.

Mind az 1984-es, mind pedig az 1998-as esetben sikerült karanténba zárni a pénzügyi fertőzésveszély potenciális okozóját a helyzet megfelelő kezelésével. Említésre méltó még 2007 márciusában a New Century Financial és 2008 márciusában a Bear Stearns mentése is, amik aztán később a tőkepiaci földrengésként ható Lehman Brothers csőd előrezgései voltak. De akkoriban még hónapokon át élt a piac abban a percepcióban, hogy egyedi és nem rendszerszintű a probléma, ami miatt mind 2007-ben, mind pedig 2008-ban komoly részvénypiaci rally zajlott március közepe és május közepe között.

Muszáj viszont itt megnéznünk azt az esetet is, amikor a fertőzés továbbterjedt. Ez pedig a 2008 szeptemberi eseménysor. A Lehman Brothers csődjére 2008. szeptember 15-én (hétfőn) került sor. A mindeddig dollárértéken legnagyobb bankcsődöt jelentő Washington Mutual-t (WaMu) pedig 2008. szeptember 25-én vette át a szövetségi betétbiztosítási rendszer (FDIC). Nézzük is meg az ábrát az S&P 500 index alakulásáról 2008. július 1. és december 31. között:

Két zöld nyíl mutatja a két csőd időpontját. Azóta is az egyik kedvenc tőkepiaci találós kérdésem az, hogy mennyit esett az S&P 500 index a Lehman Brothers csődjének a hetében. A válasz: 0,3 százalékos emelkedés volt és nem esés. Döbbenetes, de ez volt a heti szintű reakció (köszönhetően azért jelentős részben a pénzügyi papírok shortolási tilalmának, ami a szeptember 18-i csütörtökön érkezett meg a szabályozók részéről a medvéknek átadott szeretetcsomag formájában). Egy szó, mint száz, a tőzsdei összeomlás a fertőzés továbbterjedése után a WaMu csődje után pár nappal vette kezdetét.

Ez az utolsó ábra önmagáért beszél, és nagyon élénken él még az összes monetáris döntéshozó fejében. Senki sem szeretne tovagyűrűző hatásokat és további dominókat látni. Éppen ezért látja úgy jelenleg az amerikai kötvénypiac és a technológiai részvények megreptetésén keresztül a részvénypiac, hogy a Fed keze innentől kezdve meg van kötve.

És éppen ezért bízik abban, hogy 1984-hez, 1998-hoz, 2007 márciusához, vagy 2008 márciusához hasonlóan a bankokkal szembeni aggodalmak enyhülhetnek és meg lehet ünnepelni a lazább monetáris politikai pályát.

HA EZ ÍGY LESZ, AKKOR SOK MÁS ASPEKTUSBÓL NÉZVE HIHETETLENNEK TŰNŐ MÓDON EMELKEDŐ RÉSZVÉNYPIACOKAT IS LÁTHATUNK AKÁR A KÖVETKEZŐ HETEKBEN.

A banki problémák által kiváltott Fed-pivot hosszabb távú hatásaival pedig még nem szeretnék foglalkozni ezen a csodaszép tavaszi pénteki napon, amikor ezeket a sorokat írom…

(Az írás grafikonjai és számításai a 2023. március 23-i tőzsdei záróárakkal készültek. A cikk először a Portfolio.hu oldalán jelent meg 2023. március 24-én. Borítókép: New York Stock Exchange 2023 március 22-én, forrás: REUTERS)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.